【米国市況】株続落、ハイテクに売り-ドル149円付近でもみ合い

by Bloomberg

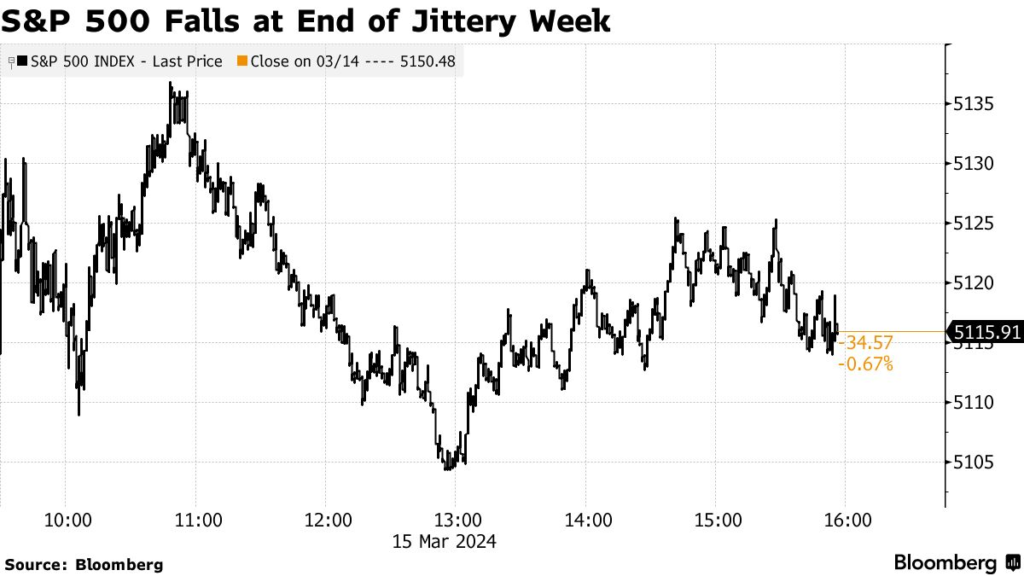

15日の米株式相場は続落。ハイテク企業中心に売りが優勢となり、ナスダック100指数は1%余り下落した。

この日は四半期ごとに到来する「トリプルウィッチング」に当たり、株価指数先物と株価指数オプション、個別株オプションの満期日が集中したことが相場の変動を増幅させたとみられる。

ミラー・タバクのマット・メイリー氏は「市場の方向性を予測するのが非常に難しい日」だと指摘。「投資家が来週以降の市場で何が起こるかを読み解こうとするとき、この日の動きは利用しないことが重要だろう」と語った。

来週は19、20両日に米連邦公開市場委員会(FOMC)会合が控える。最近発表された米インフレ統計は予想を上回る伸びとなったが、米金融当局者が昨年12月に示した2024、25両年の利下げ回数の見通し(それぞれ中央値で3回と4回)を最新の四半期経済予測で変更する公算は小さいと、エコノミストはみている。

FRBは年内3回の米利下げ見通し堅持へ-エコノミストが調査で予想

エマニュエル・カウ氏率いるバークレイズのストラテジストは、根強いインフレを背景に米金融当局がタカ派姿勢を強め、予想より少ない利下げ回数となることが示唆されれば、株式相場の上昇は失速する可能性があるとの見方を示した。

個別銘柄では、ソフトウエアメーカーのアドビが大幅安。3-5月(第2四半期)の低調な売上高見通しを示したことが材料視された。エヌビディアは続落したが、週間ベースでは10週連続の上昇となった。同社が主催する人工知能(AI)の年次会議は数日後に迫っている。

エヌビディアCEOに熱い視線、「AIのウッドストック」来週開催

国債

米国債相場は幅広い年限で下落(利回りは上昇)。2年債と10年債の利回りは今週、それぞれ20ベーシスポイント(bp、1bp=0.01%)を超える上昇となった。10年債利回りの週間ベースでの上昇率は今年に入って最大。

ロンバー・オディエ・アセット・マネジメントのフロリアン・イエルポ氏は「今週はさまざまな面で著しい混乱が見られた」と指摘。「マクロ経済ニュースの流れは、米国経済が予想外に減速している一方で、インフレの鈍化ペースが緩やかになっていることを明確に示した。市場は景気減速に注目するのではなく、インフレのナラティブを全面的に受け入れた」と語った。

BMOファミリー・オフィスのキャロル・シュライフ最高投資責任者(CIO)は、インフレ率2%目標への道のりは決して平坦ではなく、ゴールまでの最後の1マイルは時間がかかる公算が大きく、さらに多くのデータが必要になるとみている。

同氏は「利下げは最も早くて6月となる可能性もあるが、最近のデータがそうであったように強いデータが続けば、年後半にずれ込んだとしても驚かない」と指摘。「当社の基本シナリオは2024年に3回の利下げだが、経済データが上振れすれば、利下げ回数がさらに減る可能性もある」と述べた。

外為

ニューヨーク外国為替市場では、ドルが小幅に上昇。ドル指数は週間ベースでは約2カ月ぶりの大幅高となった。今週発表された2月の米消費者物価指数(CPI)と米生産者物価指数(PPI)がともに予想を上回り、米金融当局による年内利下げ開始時期の観測が後退したことが背景にある。

この日の円相場は1ドル=149円ちょうど付近でもみ合い。市場では、日本銀行が18、19両日に開く金融政策決定会合に注目が集まっている。共同通信などは、日銀は賃金と物価がそろって上昇する好循環が実現する確度が十分に高まったとみて、同会合でマイナス金利政策の解除を決める見通しになったと報じた。

日本経済新聞によると、現在はマイナス0.1%となっている短期の政策金利を0.1ポイント以上引き上げ、短期金利を0-0.1%に誘導する案が有力となっている。マイナス金利政策の解除とあわせて大規模緩和の柱となってきた長短金利操作(イールドカーブ・コントロール、YCC)も撤廃する方針だという。

原油

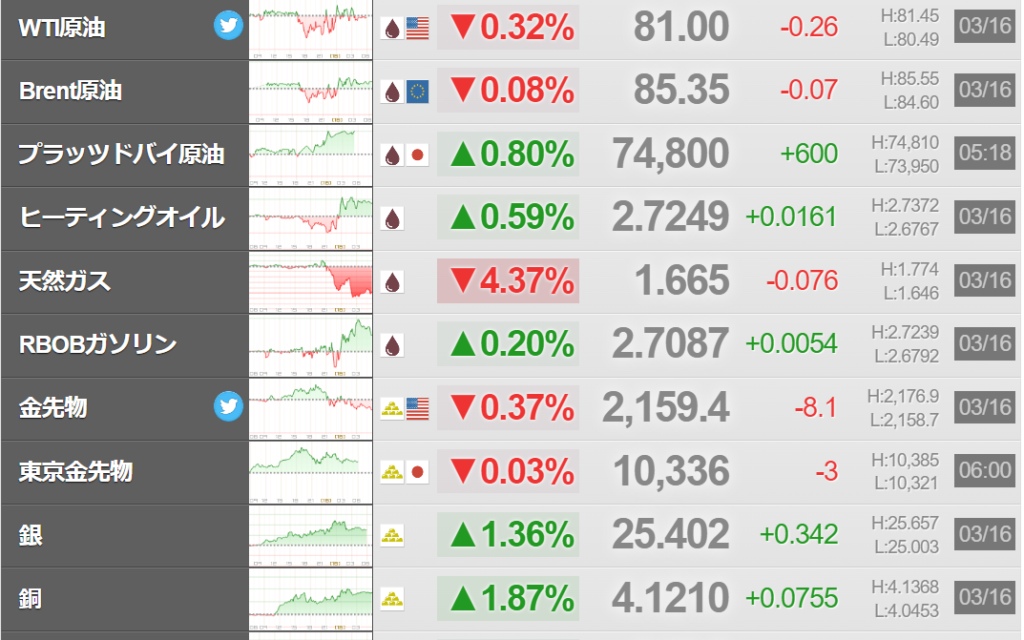

ニューヨーク原油相場は小幅に反落したものの、依然4カ月ぶり高値付近。石油輸出国機構(OPEC)と非加盟産油国で構成される「OPECプラス」の減産長期化で、原油市場はこの先、供給不足に陥るとの見方が広がっている。

ウェスト・テキサス・インターミディエート(WTI)先物は1バレル当たり81ドルを維持。週間では3.8%上昇した。最近の上昇基調は78.13ドル付近にあった200日移動平均を上抜けて以降に加速。モメンタムを追う買いが入った可能性がある。

TDセキュリティーズの商品ストラテジスト、ダニエル・ガリ氏は「商品投資顧問業者(CTA)のトレンド追随買いが商品相場を押し上げている」と指摘。「現在の値動きは需給ファンダメンタルズというよりも、投機的なポジションに関連している可能性の方が高い」と述べた。

今週の原油高は、米国内在庫が1月後で初めて減少したことに加え、国際エネルギー機関(IEA)が年間需給予想を供給超過から供給不足に修正したことが影響した。ウクライナが再びロシアの製油所を攻撃したこともあり、地政学的緊張は引き続き高い。

相場が一段高となるのを妨害し得る要因としては、OPEC非加盟国による増産と、製油所の季節的なメンテナンス入りに伴う現物市場の軟化が挙げられる。

ニューヨーク商業取引所(NYMEX)のWTI4月限は前日比22セント(0.3%)安の1バレル=81.04ドル。ロンドンICEの北海ブレント5月限は85.34ドルでほぼ変わらず。

金

ニューヨーク金相場は小幅に続落。週間ベースでは4週ぶりに下落した。インフレの根強さを示す経済統計が相次ぎ、市場が予想する米利下げのタイミングが後ずれした。

金利スワップ市場では6月利下げの確率が52%に低下。1週間前は67%だった。来週のFOMCは5会合連続となる金利据え置きが予想されている。利下げ開始は6月というのが、大方のエコノミストの見方だ。

金相場は2月中旬から急ピッチで上昇し、今も過去最高値付近で推移して1オンス当たり2200ドルが視野に入ってきた。中国での金購入拡大と、世界各国・地域の中銀の金買い、中東やウクライナといった地政学的な緊張の高まりがこれを支えている。

ニューヨーク時間午後2時44分現在、金スポット価格は前日比1.95ドル(0.1%未満)下げて1オンス=2160.24ドル。ニューヨーク商品取引所(COMEX)の金先物4月限は6ドル安の2161.50ドルで終了した。

この記事の考察

アメリカの株価は頭打ちになってきた。

国債利回りは上昇し、$円の為替レートは149まで円安が進んだ。

10年債利回りー2年債利回りの逆イールドはまた深掘り方向に進んだ。マイナス0.42にまで進んだ。

これで本当に6月に金利引き下げを開始できるのだろうか?

原油価格はいバレル81ドル近辺である。インフレはまた高い方向に振れようとしている。

また、金、銀、銅などのコモディティが上昇している。

アメリカの金利が高止まりすれば日銀がYCCを撤廃しても$円の為替レートは149円位になるということだろうか。

アメリカのテック株が下げる兆候を見せている。これだと日本のテック株、半導体製造の株価は下がることになるだろう。

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

株価が頭打ちになってきており、資金がコモディティに向かっている。

コメント