4 AUG. 2024 経済 NEWS

by Bloomberg

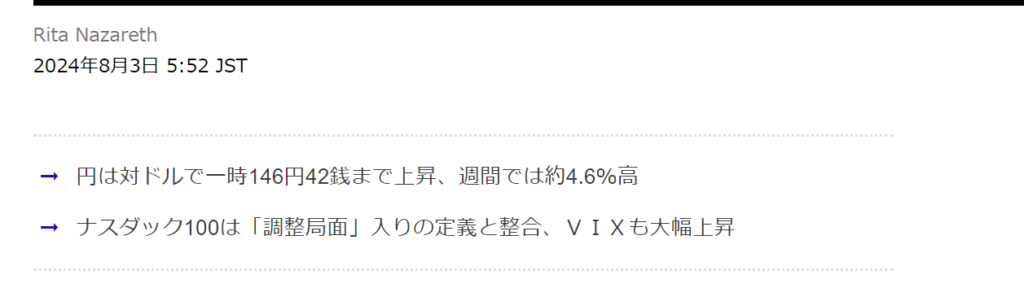

2日の外国為替市場では、円相場が対ドルで大幅高となり、146円台に突入した。米雇用統計が弱い内容となり、景気悪化への懸念が増大。米金利が急低下し、ドルへの売り圧力が強まった。

円は対ドルで一時、2%高の146円42銭に上昇し、2月以来の高値をつけた。これで4日連続で上げた。

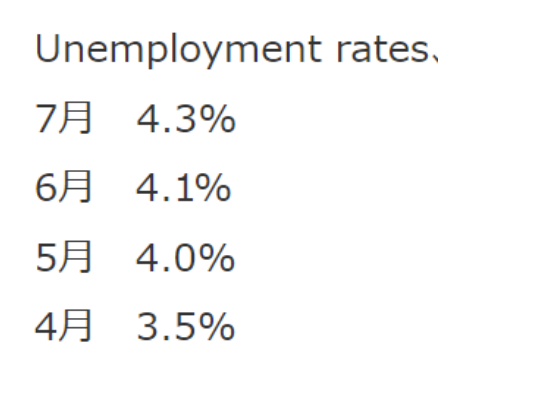

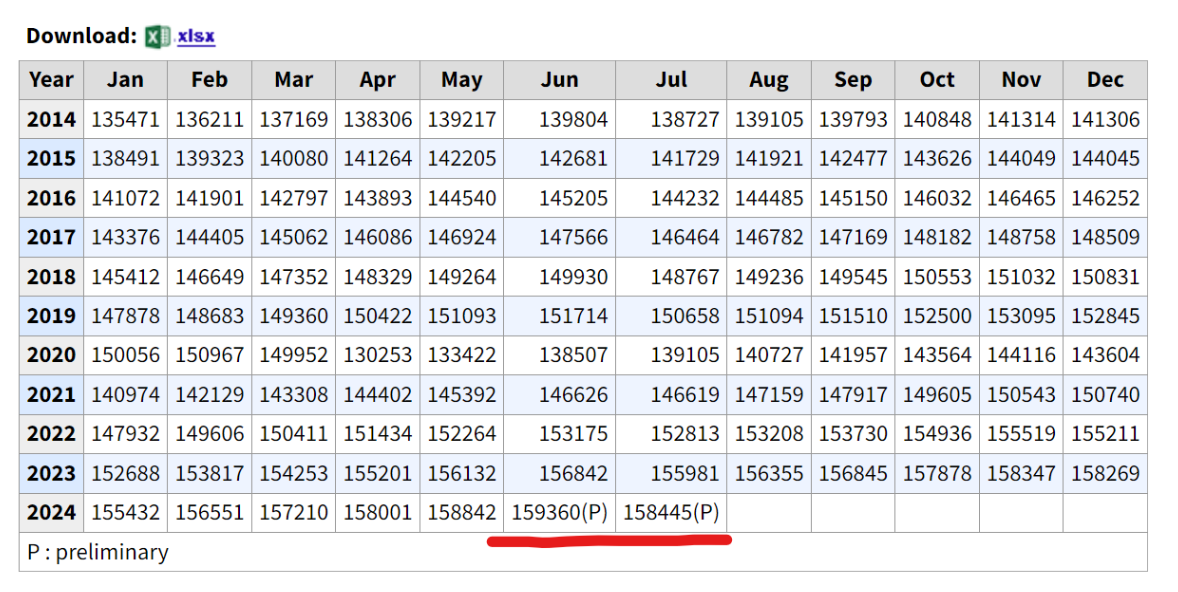

米雇用統計では、非農業部門雇用者数が前月比11万4000人増と、伸びは予想中央値の17万5000人増を下回った。失業率は4カ月連続で上昇し、4.3%となった。

米失業率またも上昇、雇用者数は予想以上に減速-9月利下げ固まる (3)

ただ、14日ベースで見たドル・円は2003年以来の売られ過ぎ領域にある。週間では4.6%下落し、2022年11月以来の大幅安となった。

ブルームバーグ・ドル・スポット指数は0.7%下落と、7月11日以来3週間ぶりの大幅下落。一時は0.8%まで下げを広げた。

金融政策見通しを反映するオーバーナイト・インデックス・スワップ(OIS)は年内4回の0.25ポイント利下げを織り込んでいる。先物相場では9月会合を待たずに緊急会合を開催して利下げするとの見方も浮上している。

米金融市場では株式と米国債利回りが大幅に下げた。7月の弱い雇用統計を受けて、米金融当局の金利据え置き決定が景気悪化のリスクを高めているとの懸念が広がった。

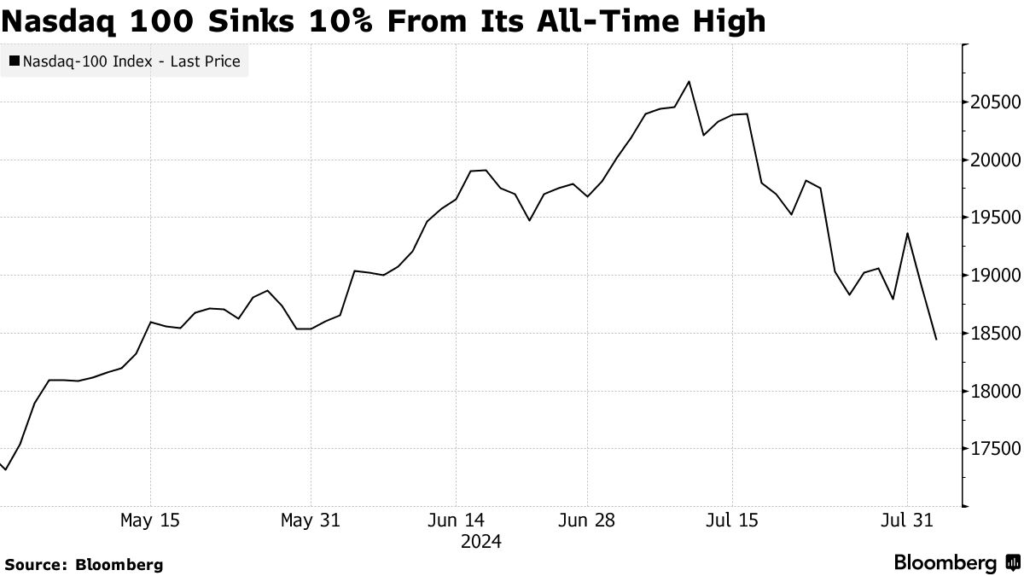

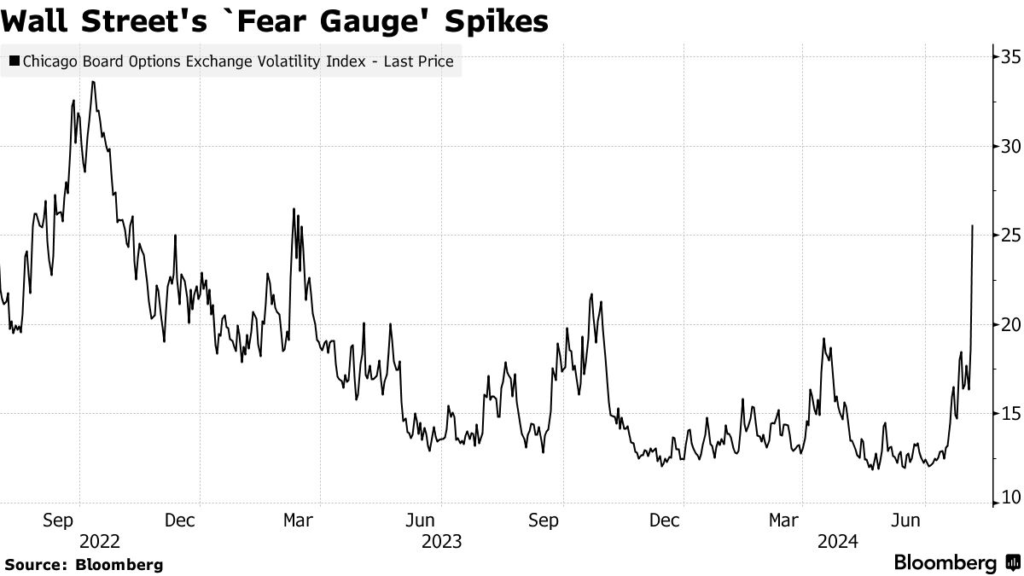

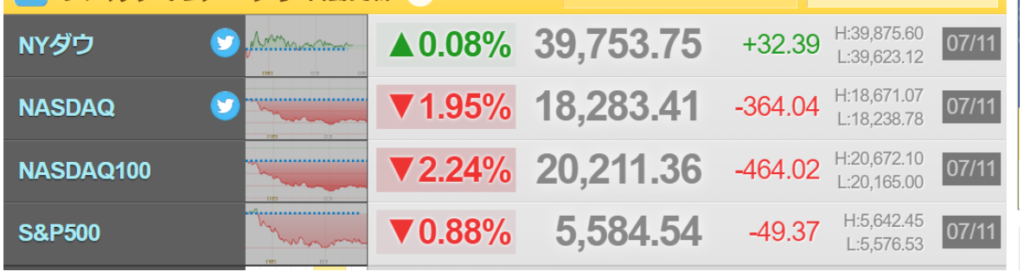

こうした不安は世界中の市場を揺さぶり、ボラティリティーを著しく高めた上、リスク資産からの逃避を促した。S&P500種は雇用統計への反応としてはほぼ2年ぶりの大幅下落となった。主要な大型ハイテク株が下げ、ナスダック100指数は7月高値から10%下げ、「調整局面」入りの定義と整合した。

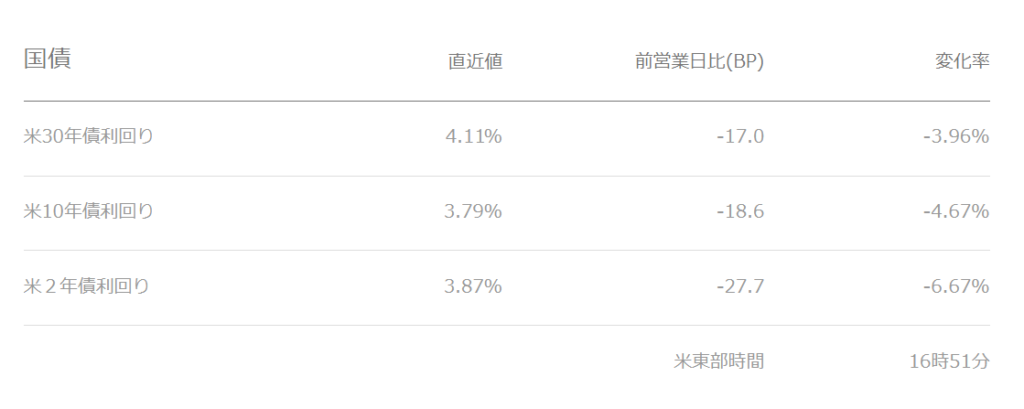

米国債はこれで7営業日続伸。市場は今年1ポイントの利下げを完全に織り込んだ。

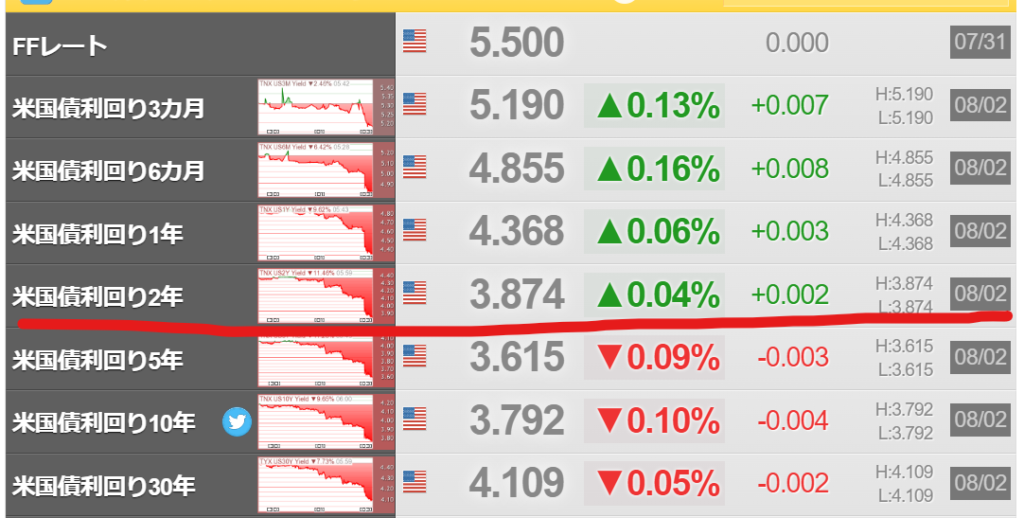

金利の動きに敏感な2年債利回りは一時31ベーシスポイント(bp、1bp=0.01%)低下。全年限で利回り低下幅は16bpを超え、指標の10年債利回りは約3.8%まで下がった。

株式相場はこの日大荒れとなるまでは、過去最高値の更新を繰り返していた。米金融政策が「ソフトランディング」を実現させ、企業利益は増加を続けるとの見方が背景。金融政策はインフレの抑制に成功したものの、最新の雇用統計を受けて金融当局は労働市場を過度に冷え込ませたと考える根拠を得たかもしれない。

コメリカ・ウェルス・マネジメントのジョン・リンチ氏は「株式市場では悪いニュースはもう良いニュースではなくなった」と話す。「もちろん季節的に弱い時期ではあるが、経済や政治、地政学的な動向を考慮すればセンチメントは悪化しやすくなっている」と述べた。

ウォール街の不安をかき立てるもう一つの理由は、最新のデータが連邦公開市場委員会(FOMC)の「出遅れ」を示唆している可能性を示したことだ。パウエル連邦準備制度理事会(FRB)議長は9月に政策金利を引き下げる可能性が高いとのシグナルを発信したものの、景気減速の深刻化を防ぐためにはもっと早い時期に利下げに動くべきだったとの声が、一部の投資家から聞かれる。

プリンシパル・アセット・マネジメントのチーフ・グローバル・ストラテジスト、シーマ・シャー氏は「米金融当局は政策政策ミスを犯したのか。労働市場の減速は一段と鮮明に実体化している。9月の利下げは決定的で、米金融当局はまたしても後手に回っていないよう祈るばかりだろう」と述べた。

バンク・オブ・アメリカ(BofA)とシティグループ、ゴールドマン・サックス・グループでは7月失業率の上昇を受けて、エコノミストが米金融政策予測を修正。予想される利下げ開始の時期を前倒しし、利下げ幅見通しを引き上げた。

米大手銀行、FRBの積極的な金融緩和を予想-弱い雇用統計受け

米シカゴ連銀のグールズビー総裁は、米金融当局が1つの統計に過剰反応することはないと強調し、次回のFOMC会合までに多くのデータが得られると付け加えた。今週のFOMC会合後の記者会見でも、パウエルFRB議長が同様の発言を行っていた。

ウェルズ・ファーゴ・インベストメント・インスティテュートのシニアグローバル株式ストラテジスト、スコット・レン氏は「金融市場のテーマは『米金融当局はいつ、どの程度緩和するのか』から『成長は急激に減速しているもようで、米金融当局は後手に回っている』に変化している」と指摘する。

「米国株はこれまで大きく値上がりしており、投資家はマネーを引き揚げ、利益を確定している。 目先はボラティリティーが続くだろう」と述べた。

S&P500種は1.8%、ナスダック100は2.4%それぞれ下落。中小企業で構成されるラッセル2000指数は3.5%下げた。恐怖指数として知られるシカゴ・オプション取引所(CBOE)のボラティリティー指数(VIX)は2023年3月の水準に向かって急上昇した。売上高見通しが市場予想を大きく下回ったインテルは約26%急落。アマゾン・ドット・コムは利益が予想に届かず約9%安。

カーソン・グループのライアン・デトリック氏は「大きな疑問はこのままリセッション(景気後退)に突入するのか、それとも単に景気の一時的な悪化局面にあるのかだ。リセッションはまだ避けられそうだが、リスクは高まっている」と話した。

FOMCが最初の利下げに踏み切った時点で、株価は下げる可能性が高いとバンク・オブ・アメリカ(BofA)のストラテジスト、マイケル・ハートネット氏はみている。経済データがソフトランディングではなくハードランディングを示唆する中での政策転換だからだという。

1970年からの例を見る限り、景気低迷の対応策として利下げを開始すれば株価にはマイナスに、債券にはプラスに作用すると、ハートネット氏はリポートで指摘。過去7件の例を挙げてこのパターンを説明した。「2024年は一点、非常に重要な違いがある。それはリスク資産が利下げを先取りしてきた度合いが極端なことだ」と述べた。

ジャナス・ヘンダーソン・インベスターズのララ・キャッスルトン氏は「ソフトランディングのシナリオ」は「ハードランディング懸念」へと変わりつつあると話す。

「政策ミスの懸念は高まっているが、一度予想より悪かったというだけで過剰反応すべきではない。国内総生産(GDP)は依然強く、平均時給は上昇、インフレは鈍化しつつある」と指摘。「株式が売られるのは正常な反応ととらえるべきだ。特に、市場の多くの部分でバリュエーションが高い状況にあることを考えればなおさらだ。投資家としては、今後企業の業績に注目することの重要性が改めて示された」と語った。

【米雇用統計】9月利下げ決定的、労働市場に亀裂-市場関係者の見方

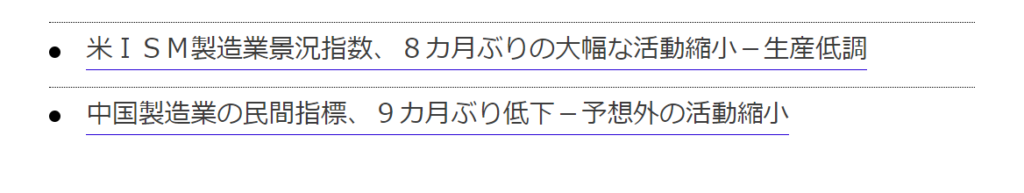

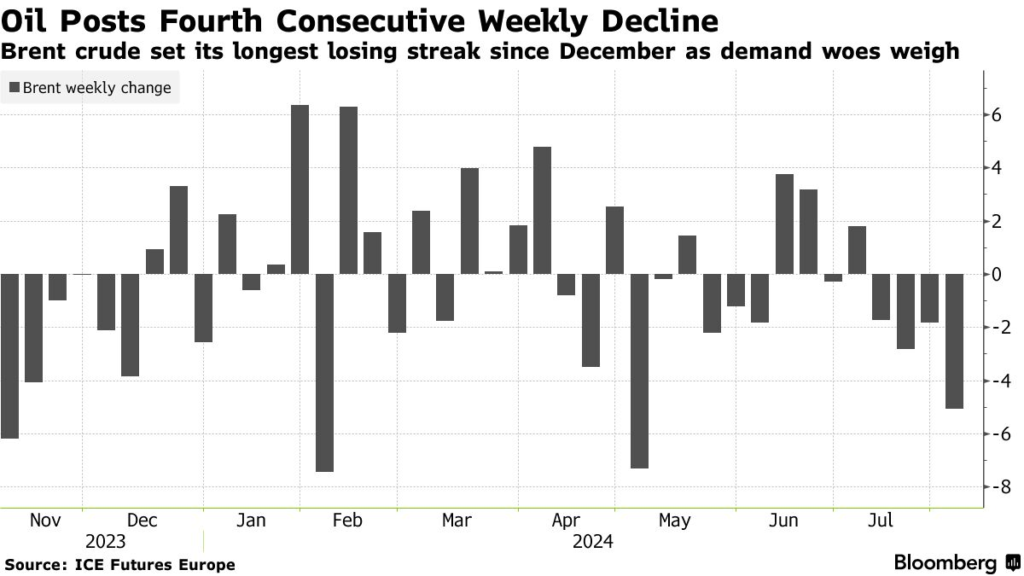

原油先物相場は続落。国際的な指標である北海ブレント先物は77ドルを割り込み、約7カ月ぶりの安値に沈んだ。世界の2大経済大国である米国と中国での需要に対する懸念が強まった。

原油市場のセンチメントは今週、米中の製造業景況指数がともに低下したのを受けて悪化。7月米雇用統計が予想を下回ったことで、原油市場での売りは一段と強まった。

需要懸念を背景に原油先物は週間ベースでは4週連続で下落。昨年12月以来の長期下落局面となった。

供給面では、石油輸出国機構(OPEC)と非加盟産油国で構成するOPECプラスが1日に合同閣僚監視委員会(JMMC)を開催し、10月以降に減産幅を縮小する方針を維持。ただ当局者らは、減産幅縮小は必要に応じて停止または撤回できると主張している。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物9月限は、前日比2.79ドル(3.7%)安の1バレル=73.52ドルで終了。ロンドンICEの北海ブレント10月限は2.71ドル(3.4%)下げて76.81ドルで引けた。

金相場は下落。早い時間帯の取引では上昇していたが、米金融当局による利下げが遅過ぎるとの懸念が強まる中、株式市場の下落にも押されて売りが優勢となった。

金は伝統的な安全資産と見られているが、急激な調整局面ではトレーダーが他の資産での損失をカバーするために金の売却に動き、それによって下げ圧力を受けることがある。

オンティックス・コモディティーズの投資家ソリューションズ責任者マシュー・シュワブ氏は「金相場の下落は主としてリスク資産の売りに起因するものだ」と指摘。「他での損失を相殺するために売られる。これは全体的なポジション清算だ」と語った。

金融市場全般に広がった動揺が金市場にも波及した形だが、米金融当局によるハト派的な動きが強まれば、いずれ金相場には追い風になるとの見方もある。

MKS・PAMPの金属戦略責任者ニッキー・シールズ氏は「今回のような低調な雇用統計が今後のトレンドになるとすれば、年内に複数回の利下げが行われることを示唆する。そうなれば、金価格の史上最高値更新に向けて青信号がともる」と述べた。金利低下は通常、利子を生まない金にとって強材料となる。

この記事の考察

今回のBloombergの記事は昨日、私が独自の分析で書いたブログと同じような事が書いてありました。

ここでは不足分の事柄について私の考えを書きます。

金利について

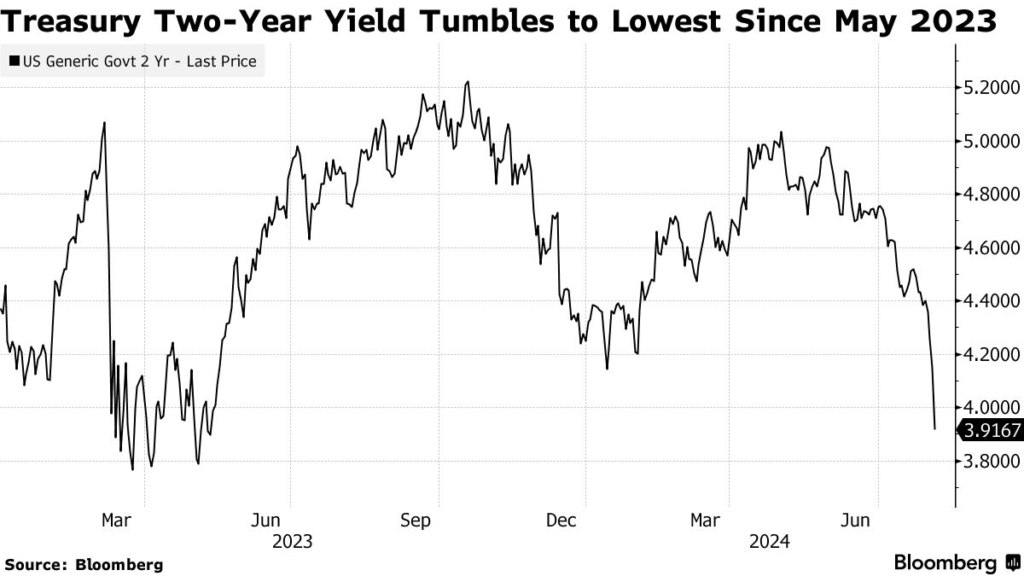

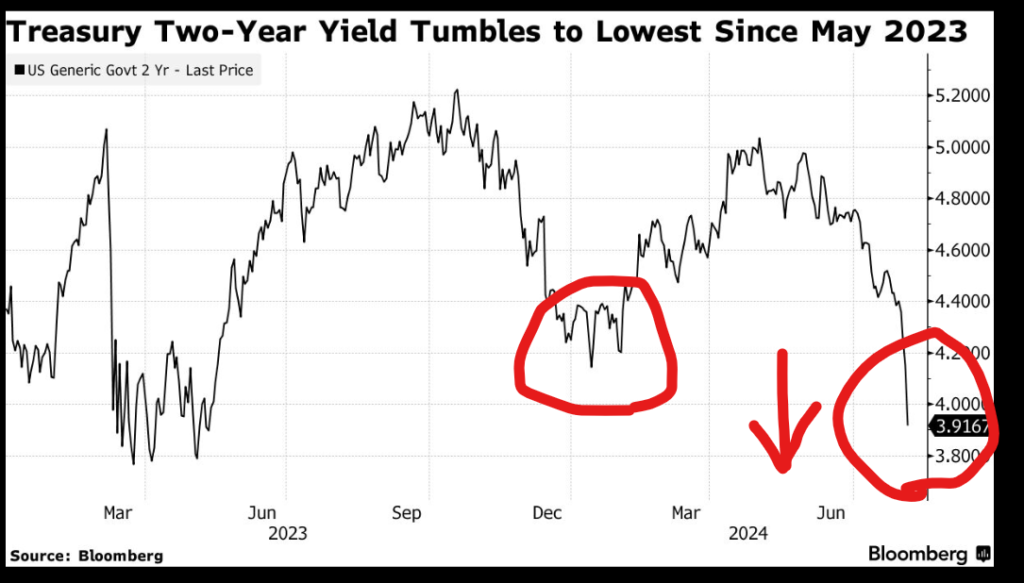

米2年債利回りが急低下しています。

注目して欲しいのは今年の1月の水準よりも0.3%以上も低くなってきています。

もうこれは9月18日のFOMCで利下げ開始は決定的になってきています。というより、市場がFOMCに利下げを催促しています。

7月31日のFOMCで利下げ開始をしなかったことに避難が出てきています。

それが株価暴落という形で出てきました。

何故、株価が暴落したのか?

一番大きいのは市場参加者の考え方の変化です。

7月10日まではイケイケでした。

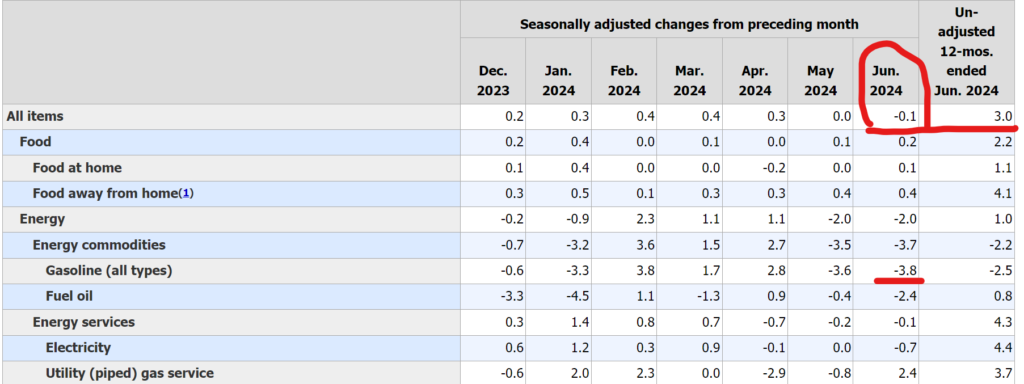

空気間が変わったのは7月11日のCPI発表でした。

この次の日、アメリカ市場は株価下げで反応しています。

CPIの中で、6月の先月比がマイナス0.1%となっています。

特にガソリンが先月比マイナス3.8%、その前も先月比マイナス3.6%でした。

これが経済の縮小をサインであると捉えたようです。

ここから下落が始まっています。

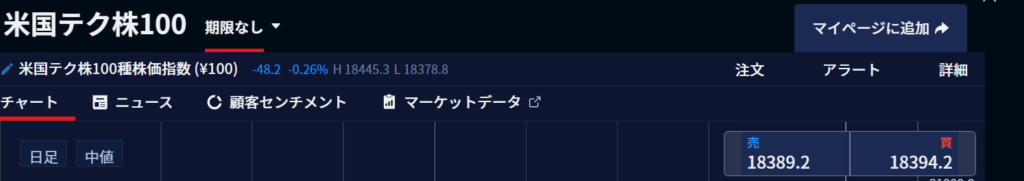

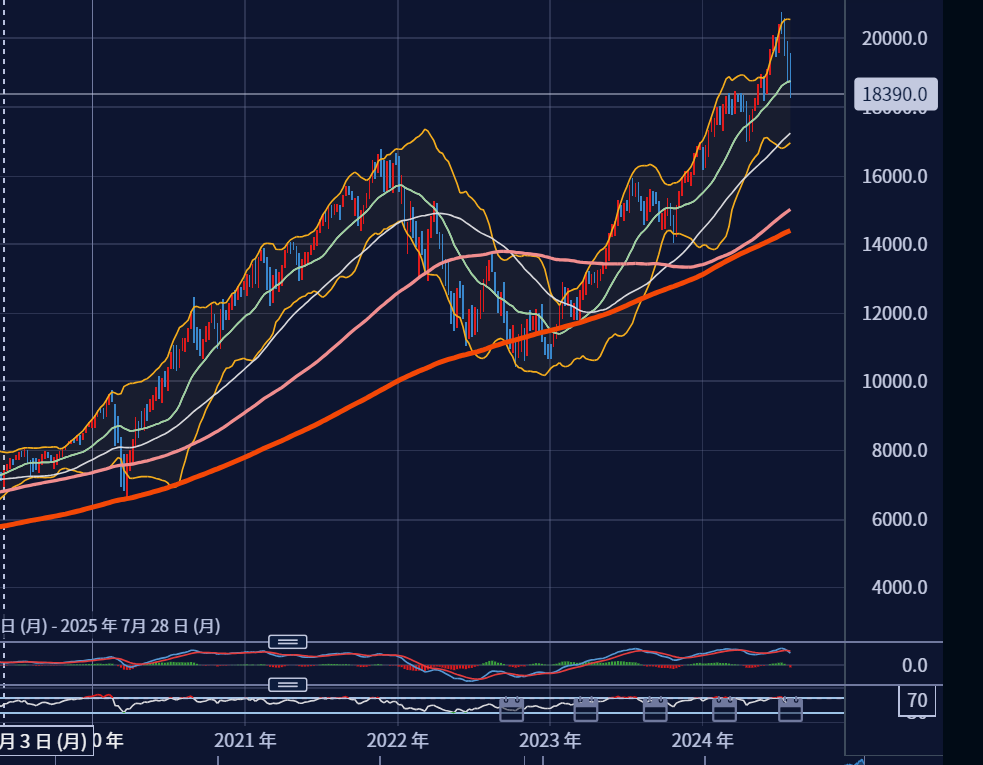

NASUDAQ100で解説します。

7月31日まではピンク色の線、100日移動平均線で止まっていました。

しかし、7月31日のFOMCの利下げ先送り、8月2日の雇用統計を受けて一気に下落して赤色の線、200日移動平均線まできました。

失業率が4.3%と急激に悪化したこと。それよりも失業率が悪化のトレンド、傾向にあることが暴落の原因であると思います。

一般投資家はどうすればいいのか?

NASADAQ100は10%以上の下落です。テクニカル的には調整局面です。

といろんな所に書いてあります。

テクニカル的には調整局面とは簡単にいうと、過去の例から10%以上下げるとここからしばらくは下げる傾向が強い、ということです。

どのラインまで下がるかは分かりません。

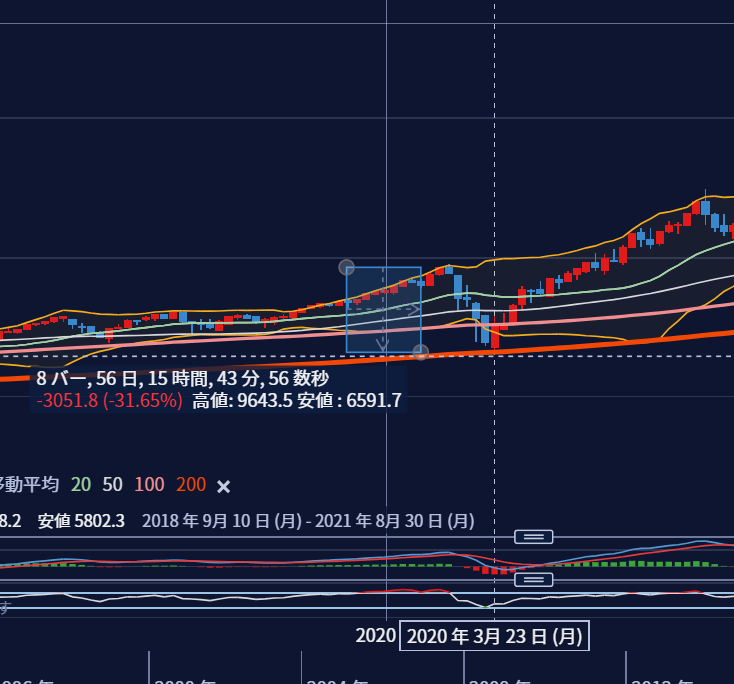

コロナショックではマイナス30%でした。

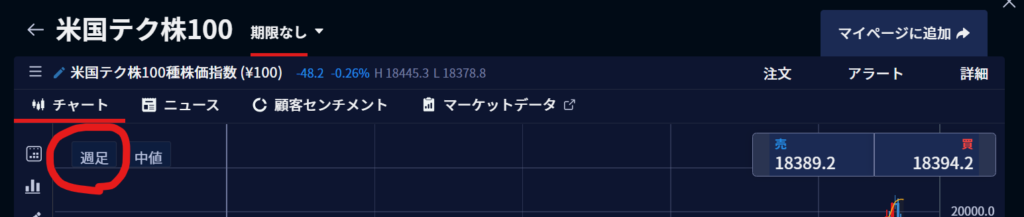

↑、↓はNASDAQ100の週足チャートです。

コロナバブル調整ではマイナス36%でした。

↑、NASDAQ100を週足チャートで見ると今回の下げはまだ始まったばかりの感じです。

週足での赤色の線、200日移動平均線まで下がる可能性は高いと思います。

200日移動平均線は14500くらいです。

ここでマイナス30%です。

ここで止まる保証はないです。

リーマンショックの時はマイナス62%でした。

一般投資家はここで一旦、損切りするのもありだと思います。

新NISAで積立投資をしている人達は続けてもOKです。損切りしてもOKです。

新NISAは一旦、売却しても翌年にその枠が復活します。やり直しが出来ます。

全ては自己責任です。

全ては誰かの利益のために

NEW GREAT RESET

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

コメント