17 JUL. 2024 経済 NEWS

by Bloomberg

市場関係者の間で公的年金が日本株に対する投資配分を増やすのではないかとの期待が高まっている。実際に見直しがあれば、2014年以来だ。市場のクジラがリスク資産投資を積極化させることは、既に最高値圏にある相場にとって強い追い風になる。

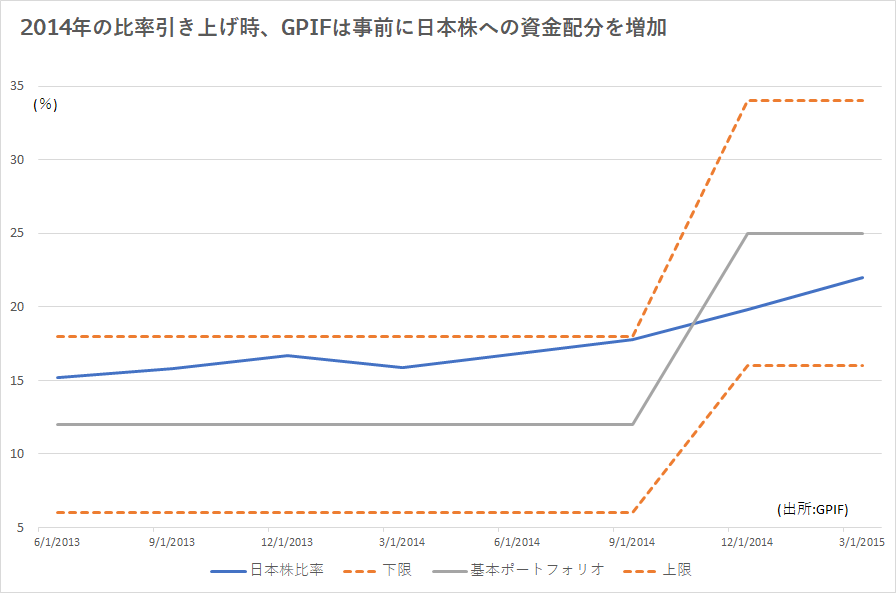

約246兆円の金融資産を運用する年金積立金管理運用独立行政法人(GPIF)の基本ポートフォリオは原則5年ごとに見直され、25年度から新しい5カ年が始まる。一部のアナリストは、このタイミングに合わせ日本株の投資比率を現在の25%から引き上げると予想。仮に5%ポイント引き上げられるだけでも、10兆円を超す買いが入る計算だ。

日本株比率の引き上げ予想は、国内物価の上昇傾向が根拠の一つとなっている。GPIFが政府から求められている運用目標は現時点で賃金上昇率プラス1.7%。インフレが定着し、名目賃金上昇率も上がれば、求められる運用利回りも自然と高くなり、高いリターンを得るためにリスク資産の株式への配分を増やさざるを得ないとの見方だ。

モルガンスタンレーMUFG証券の中澤翔株式ストラテジストは、今月初めに厚生労働省が公表した長期の財政検証でも物価見通しが上方修正されており、現在の資産構成比率では目標達成がぎりぎりの水準だと分析。今後は「配当収入を重視し、国内株比率を引き上げる可能性がある」とみている。

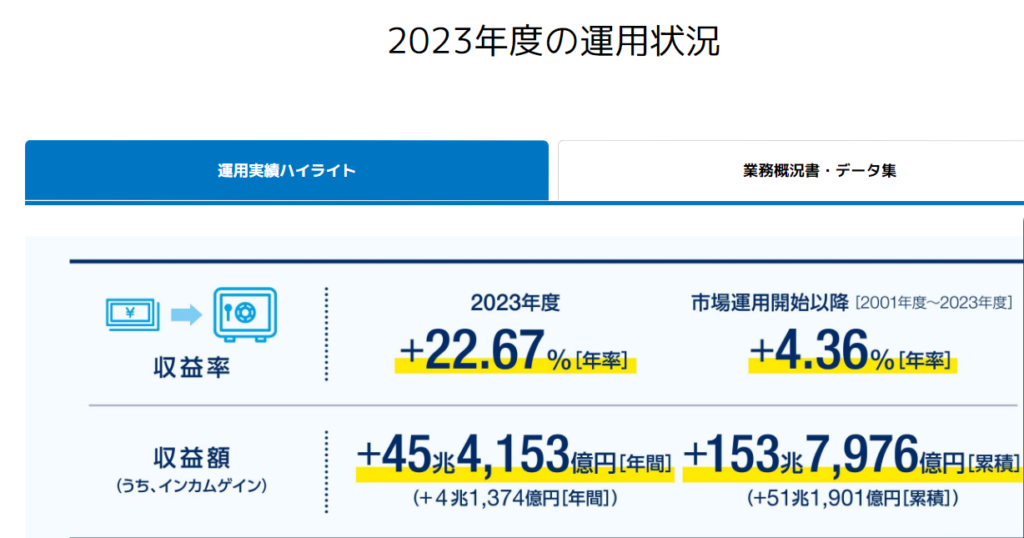

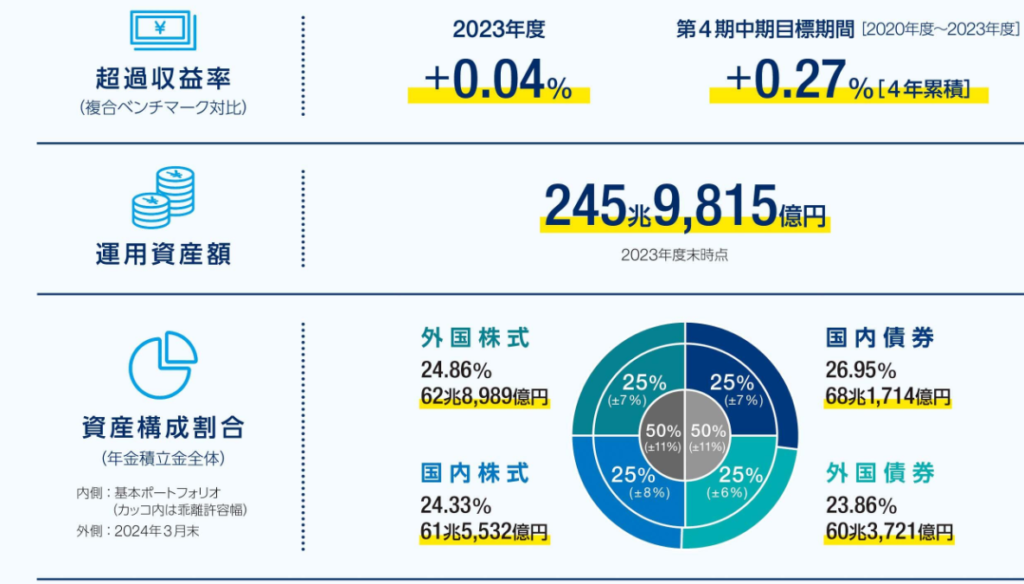

GPIFは15年度以降、基本ポートフォリオとして運用資産の50%ずつを株式と債券に配分し、さらに株式は国内株式と外国株式に25%ずつ投資している。国内株式の場合、基本比率から上下8%の乖離(かいり)が許容され、5日に公表された23年度業務概況書によると、年間を通して基本ポートに沿った運用が行われてきた。

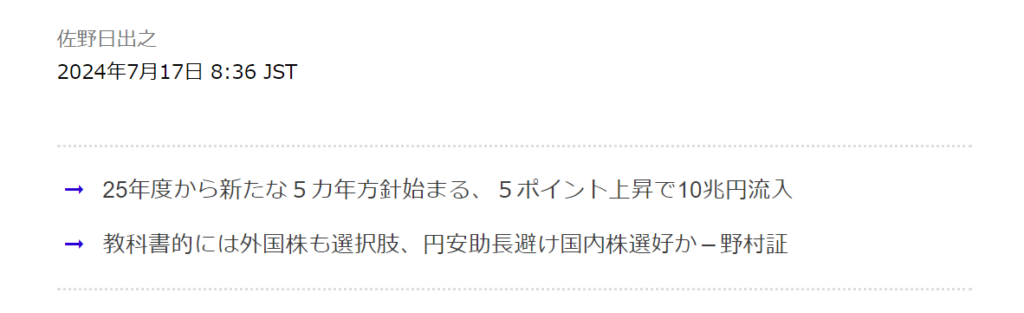

30数年ぶりに東証株価指数(TOPIX)が史上最高値を更新した日本株相場が上昇を続けると、GPIFは基本ポートフォリオを変更しない限り、リバランスのために日本株を売らなければならない。実際、23年度は差し引き8兆円近く売却した。

期待リターンを高める点では日本株だけではなく、外国株式も有力な選択肢になる。野村証券の須田吉貴クロスアセット・ストラテジストは、過去のデータに基づけば、外国株式の期待リターンの方が国内株式より高い半面、ボラティリティーは低く、教科書的に外国株式を増やす選択は考えられると言う。

しかし、原材料など輸入コストの上昇や個人消費の減退を招いている過度な円安進行を阻止したい政府にとって、GPIFが海外資産を増加させることは一段の円売り要因になり得るため、現在は国内株式の方が選好されやすいのではないかと須田氏は指摘する。

1兆円の売りを吸収した正体

一方、市場では既にGPIFが日本株への資金配分を増やし始めているとの観測も出ている。大和証券の木野内栄治チーフテクニカルアナリストは、10日に入った大規模なTOPIXへの買いは年金の特徴がうかがえたとの見方だ。

同日は指数連動型上場投資信託(ETF)の決算に伴う分配金捻出の売り圧力が警戒されていたが、TOPIXは0.5%高で終えた。木野内氏は「1兆円の売りを吸収して買い続けられるパッシブ投資家は限られている」と指摘する。

GPIFの広報担当者はブルームバーグの取材に対し、来年度以降の基本ポートフォリオについて「先日公表された財政検証を踏まえ、今後厚生労働大臣から示される新たな運用目標を受けて経営委員会が策定する」と説明した。19年の見直しの際は、厚労省が新たな運用目標を提示したのは10月だった。

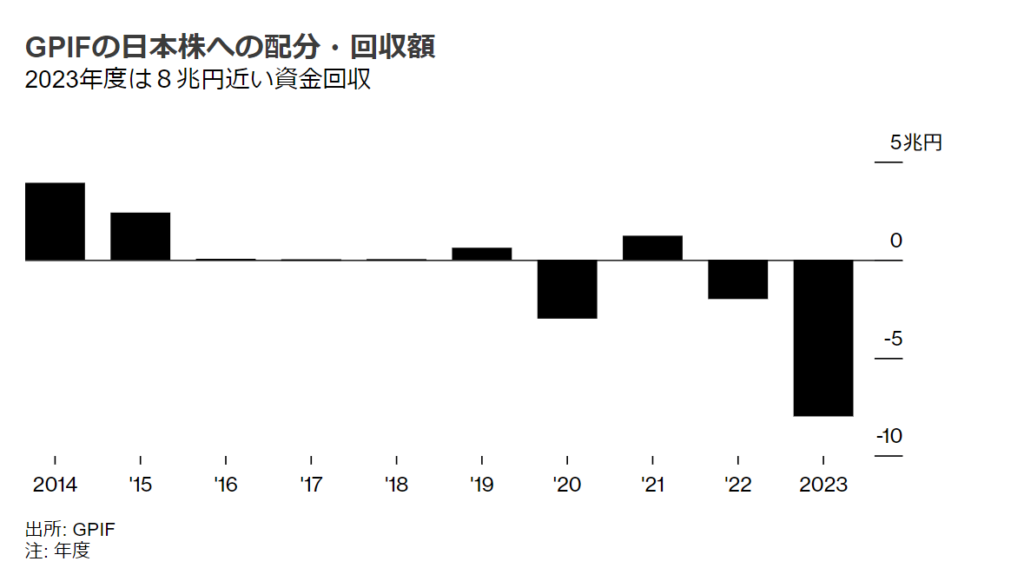

安倍政権のリフレ政策の一環として14年10月に発表された基本ポートフォリオの変更では、国内株式の配分比率が12%から25%に一気に引き上げられた。しかし、その前から許容乖離幅の範囲内で徐々に上昇していた経緯がある。こうした事実が、GPIFが基本ポートフォリオを正式変更する前に許容範囲内で配分比率を引き上げ始めたとの観測につながっている。

とはいえ、株式への配分を増やした場合、相場の下落時には損失拡大のリスクがある。GPIFは、新型コロナウイルス禍で世界の株式市場が急落した20年1-3月期に四半期としては過去最大の17兆円を超す損失を記録した。ただ、短期的な変動はあっても、株式のリターンは中長期的には債券のリターンを上回る可能性が高く、株式の配分比率の上昇に肯定的な市場関係者は多い。

ニッセイ基礎研究所の井出真吾チーフ株式ストラテジストは「GPIFは超長期の投資家であり、株式をもう少し多くしてもいいのではないか。株式全体の比率を現在の5割から7割くらいまで増やすのは妥当だ」と話している。

この記事の考察

このニュース、何を言っているのか分からない方の為に解説します。

GPIFの投資の基本スタンスが決まっています。

日本株式に25%、外国株式に25%、日本債権に25%、外国債券に25%です。

↓は2023年度のGPIFの運用状況です。

この配分割合は日本円に換算して決まっているようです。

2024年になって日本株の株価が急上昇してきました。

そうすると国内株式の割合が増えることになります。

25%のルールに従うには国内株式の割合を減らさなければなりません。

つまり、これから国内株式が上がると予想されていても売らなければならないということです。

これは投資信託でも行われています。

今回のGPIFのニュースはこの国内株式25%のルールを変えようとしているというものです。

日本株比率の引き上げ予想は、国内物価の上昇傾向が根拠の一つとなっている。GPIFが政府から求められている運用目標は現時点で賃金上昇率プラス1.7%。インフレが定着し、名目賃金上昇率も上がれば、求められる運用利回りも自然と高くなり、高いリターンを得るためにリスク資産の株式への配分を増やさざるを得ないとの見方だ。

という部分が市場関係者の見解です。

まだ、GPIFから正式は発表があったわけではありません。

あくまでも予想です。

GPIFの存在は市場にとってそれほどまでに大きいということです。

ようは現金を沢山持っているものほど有利にゲームができるということです。

こんなにGPIFが儲かるのなら、新NISAなどやめて政府が国債を発行してGPIFで運用すれが良いのではないだろうか?

金融リテラシーのない人達に投資をやれ、という政府はちょっとおかしいと思うのは私だけでしょうか?

全ては誰かの利益のために

NEW GREAT RESET

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

コメント