日経平均ボラティリティー指数が急伸、日本株急騰でコール取引活発化

日本株市場が年初から大幅に上昇する中、オプション市場では先高観の強まりからコール(買う権利)を買う動きが活発化し、それに伴い日経平均ボラティリティー指数(日経VI)が急上昇している。

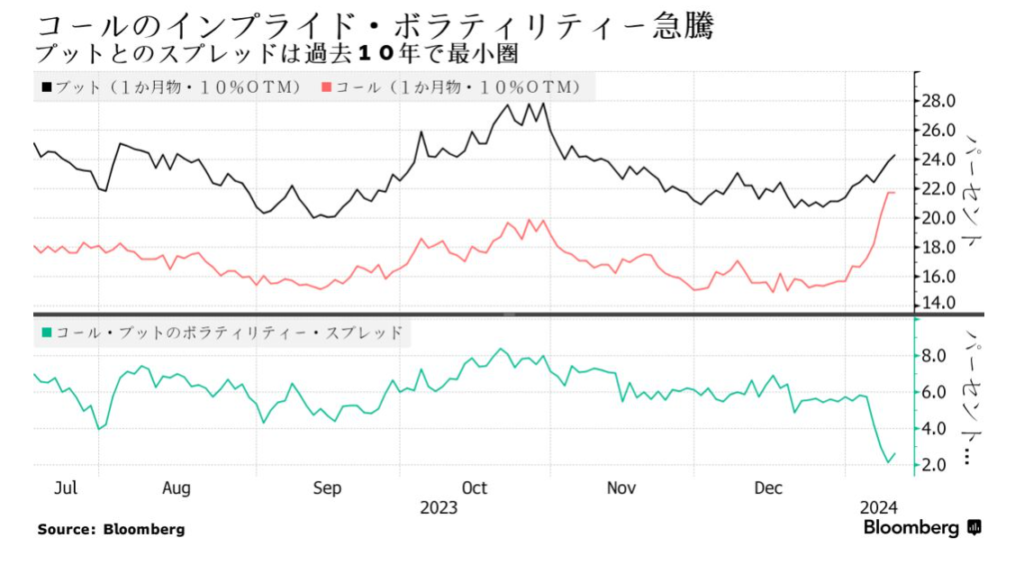

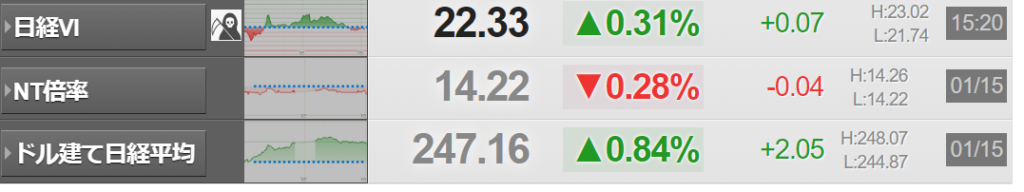

投資家が予想する将来の株価変動率をオプション価格を使って指数化した日経VIは、15日の取引で一時23.02と昨年10月31日以来の高水準まで上昇した。コールオプションの需要が高まっており、1カ月物コールのインプライドボラティリティー(予想変動率)は一時22.3%まで上昇。その後も高止まりしている。

通常、コールのインプライドボラティリティーはプットに比べ低い。プットは投資家が株価の下落をヘッジする際に有効な投資ツールのため、恒常的に需要が強いためだ。しかし、足元では双方のスプレッドは2.1ポイント程度まで縮小し、2014年以降で最も小さい水準の一つとなっている。

JPモルガン証券の高田将成クオンツストラテジストはコール買い需要の強さについて、相場上昇に「出遅れることに対しての警戒感が出ている」ためだと指摘する。ファンダメンタルズから日本株は割高と言えない半面、テクニカル分析上は短期的にかなり過熱し、「取りあえずコールを買って様子を見るという動きが至る所で見られる印象だ」と言う。

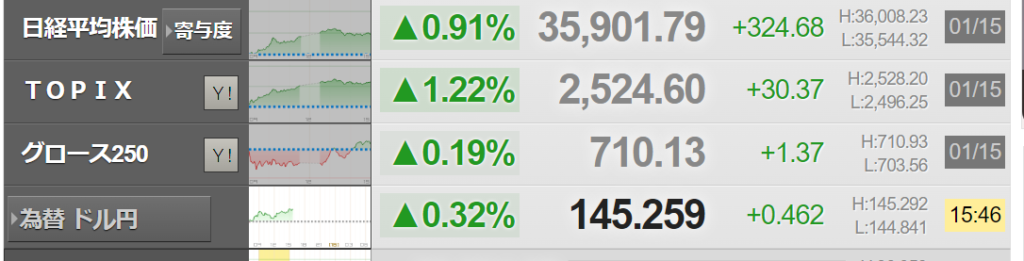

日経平均は今年に入り既に7%以上上昇し、15日午後の取引で1990年2月以来となる3万6000円台に乗せた。オプション市場では2月限コールの行使価格3万9000円や4万円の取引が活発化している。

この記事の考察

非常に危ない兆候である。今日も日経平均は上昇し終値は35,901円だった。

特にTOPIXの上昇(+1.22)が目立った。

何処から資金が流入しているのか?日経新聞等では個人の新NISAマネーだと予想している。それも少しはあるかもしれない。

私は中国の投資家のマネーが大半ではないかと思っている。中国経済に見切りをつけた中国の機関投資家と個人のマネーではないだろうか?

ただし、ドル建て日経平均で見ると2022年の値段に戻ったに過ぎない。

35,900円/145.2円=247.2ドルとなる。つまり、アメリカ側からみれば何ら変わっていない。

2022年1月のドル円は114円だった。

2021年9月の271ドルにまではまだ24ドル、プラス10%の上昇が必要である。

言い方を変えればここからまだ10%の上昇余地がある。つまり39、600円くらいだ。

この考え方をすれば、オプション市場で2月限コールの行使価格3万9000円や4万円の取引が活発化していることを説明できる。

ただ、どこかで暴落は必ずくる。

コメント