9 NOV. 2024 経済NEWS

トランプが当選したことで2025年の利下げ幅が縮小する可能性が出てきています。

トランプが公約に掲げていた関税を発動すればインフレの波が再びアメリカ経済を襲うことになります。

Bloombergでは以下のようなニュースが出ています。

ウォール街の25年利下げ予想後退-トランプ氏勝利やFRB議長発言で

ウォール街のエコノミストやストラテジストは、今月の米大統領選におけるトランプ氏の勝利とパウエル連邦準備制度理事会(FRB)議長のコメントに基づき、来年の米利下げ予想を後退させている。

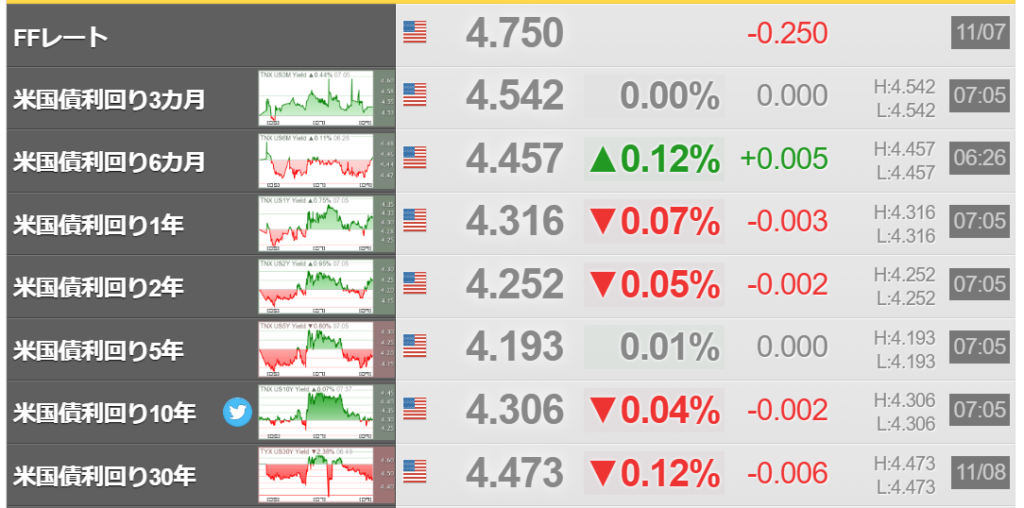

米連邦公開市場委員会(FOMC)は11月6-7両日に開催した定例会合で、フェデラルファンド(FF)金利の誘導目標レンジを0.25ポイント引き下げ、4.5-4.75%にすると決定した。さらに12月18日の年内最後の定例会合でも再び利下げを決定すると引き続き広く予想されている。

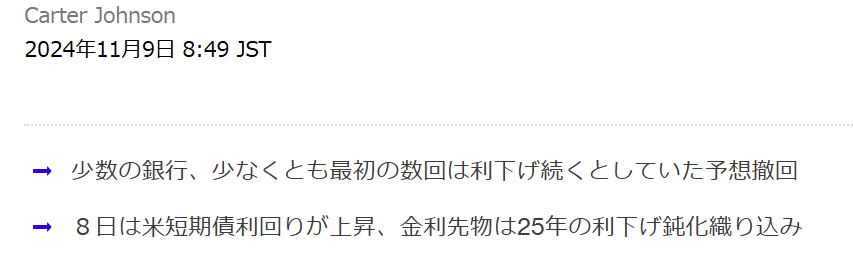

ただ、2025年のFOMCの8回の定例会合のうち、少なくとも最初の数回は利下げが続くと予想していた少数の銀行が今週、その見方を撤回した。

最近そうした動きを見せたのは、バークレイズとトロント・ドミニオン銀行(TDバンク)だ。両行のチームはトランプ政権下で移民規制が強化され、輸入関税が引き上げられる可能性を指摘。こうした政策はインフレを加速させ、米金融当局の政策の方向性を変える可能性があるとした。

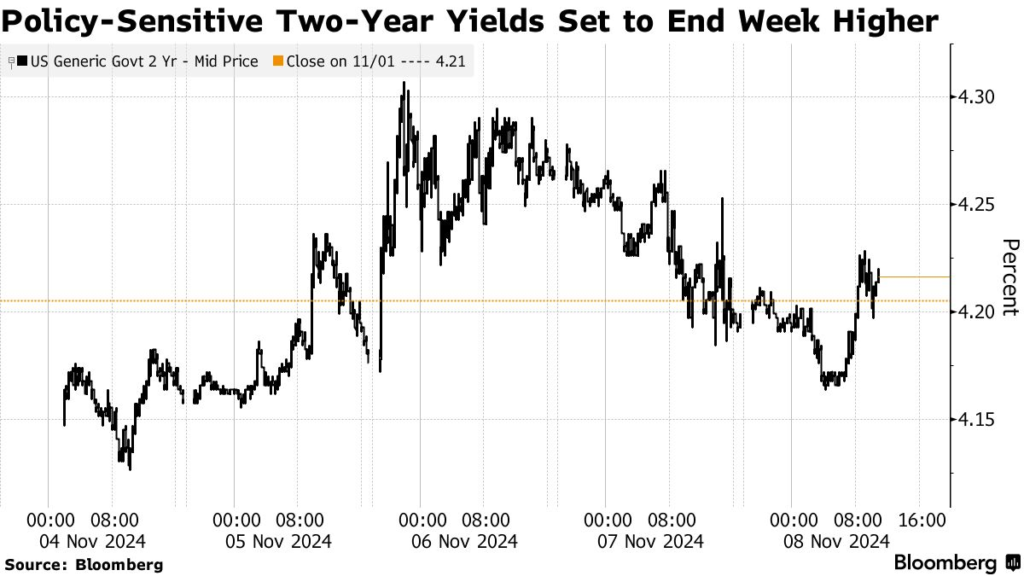

8日の米国市場では、短期債利回りが上昇。金利先物市場では25年の利下げペース鈍化を織り込んだ。

TDバンクのオスカー・ムニョス、ジェナディー・ゴールドバーグ両氏が率いるチームは7日付のメモで、「このようなシナリオの中で、一部の投資家は米金融当局が利上げを開始すると予想するかもしれないが、われわれは米金融当局がインフレと成長への影響を見極めるために利下げを一時停止すると予想している」とコメントした。

TDは、米金融当局が1月から7月まで金利を据え置き、トランプ次期大統領の新たな政策の影響を見極めた後、経済が減速するにつれて利下げを開始すると見込んだ。

バークレイズでは、米国担当チーフエコノミストのマーク・ジャンノーニ氏率いるチームが、来年のインフレ予想を引き上げる一方、国内総生産(GDP)の予想を引き下げた。その上で25年の米利下げ回数予想を従来の3回から2回に下方修正した。

ゴールドマン・サックス・グループのエコノミストらは、7日の利下げ後のパウエル氏のコメントが予想を変更した理由と言及。ヤン・ハッチウス氏が率いるチームは、米金融当局は「適切な停止ポイントを確実に得るために、より慎重に動くことを望むかもしれない」とした。

ゴールドマンの新たな予測では、3月までの各会合で0.25ポイントの利下げが行われ、6月および9月に最終的な動きがあるとしている。

関連記事:FOMC、連続利下げ-トランプ氏が辞任求めてもパウエル氏拒否

大統領選後かつFOMC定例会合前の6日にはJPモルガン・チェースと野村も予想を変更した。JPモルガンは「政策の不確実性」により、各会合ではなく3月から四半期ごとに利下げが必要になると見込んだ。

このニュースの考察

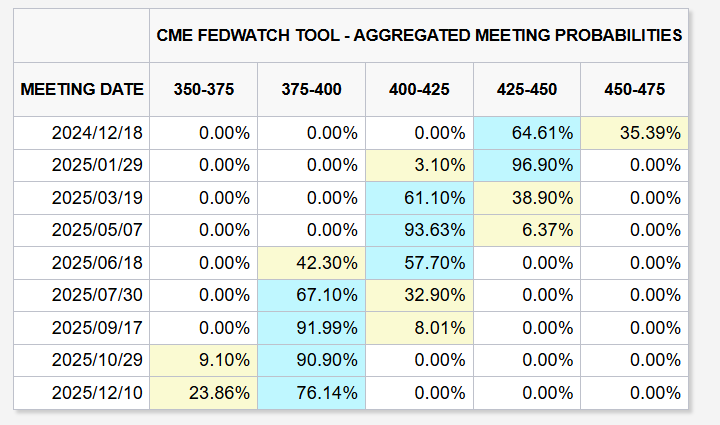

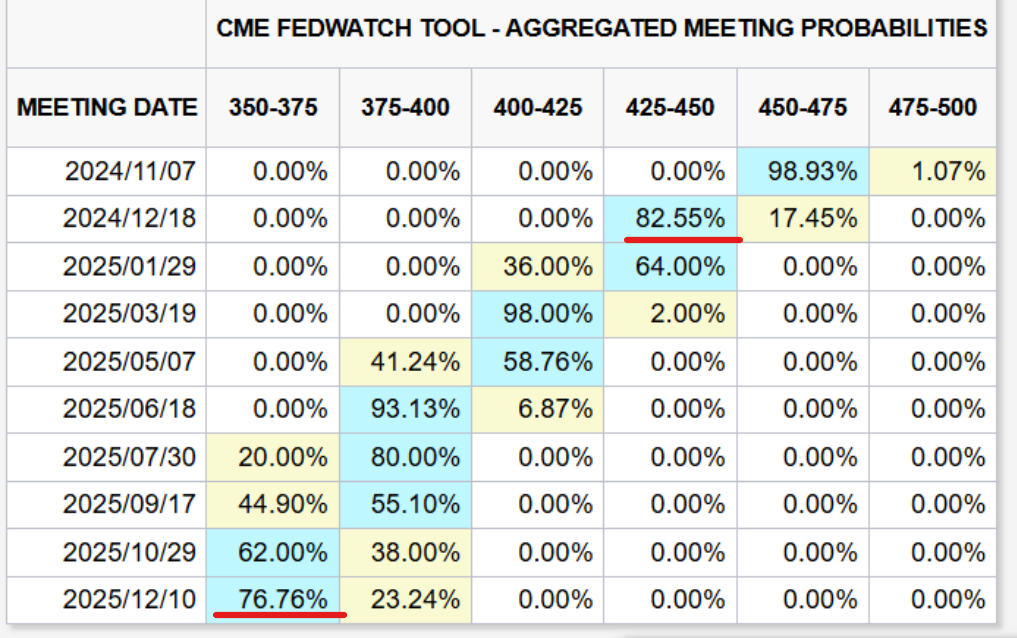

上はFEDWATCT TOOLです。

12月18日のFOMCで25bp(1bp=0.01%)、0.25%の利下げがあるとする予想確率が64.61%に下がりました。

先週、1日の雇用統計10月の発表の時は82.55%でした。

下は1日時点でのFEDWATCH TOOLです。

そして、2025年12月10日でのFFレートは3.50-3.75%となる予想が大半でしたが9日時点では

3.75-4.00%が大半をしめています。

米銀に「パラダイムシフト」とメイヨー氏、トランプ流の規制緩和で

米大手銀に関する鋭い論考で知られるベテランアナリストのマイク・メイヨー氏は、ドナルド・トランプ氏のホワイトハウス返り咲きで銀行業界に大きな変化の波が押し寄せるとみている。規制緩和がウォール街の収益力を大幅に押し上げるという。

ウェルズ・ファーゴのアナリストであるメイヨー氏は「銀行にとって厳しい規制のサイクルが長く続いてきた。今期待されているのは、政治よりも経済を優先するパラダイムシフトだ」とインタビューで語った。

こうした楽観論を展開するアナリストは同氏だけではない。トランプ次期大統領が掲げる減税などの公約が経済成長を加速させ、金融業界に新たな追い風が吹くと期待する向きは多い。

関連記事:トランプ次期米政権の経済チーム、主要メンバー候補はこれらの人々

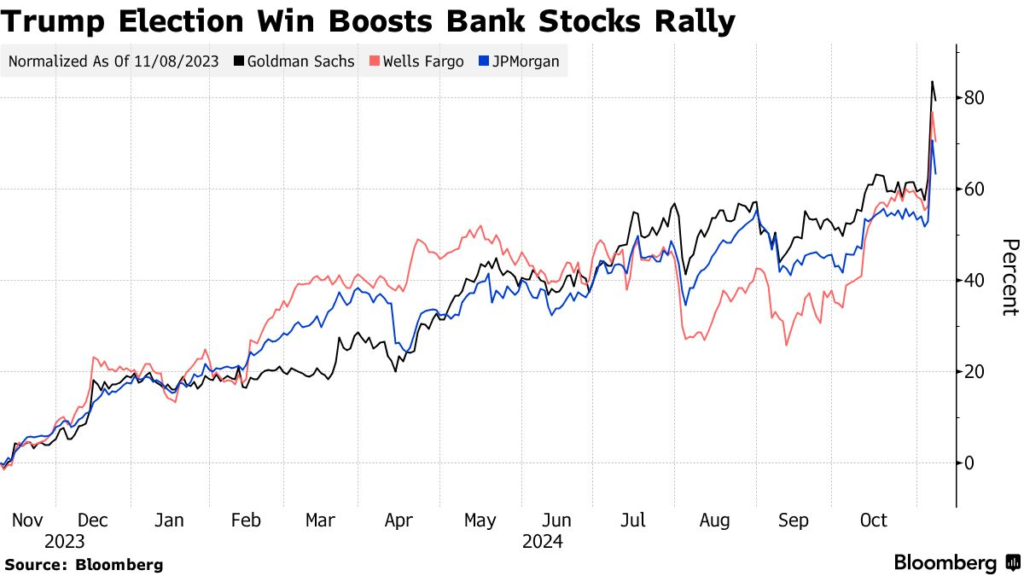

トランプ氏が実際に選挙公約を実行に移すかは予断を許さないとの慎重な見方もあるが、一つ明らかなのは、銀行株の見通しがこれほど明るいのは過去数年なかったということだ。

メイヨー氏は「銀行が資本をどう管理するかという点での分水嶺になるかもしれない」と述べた。

米大統領選翌日の6日の株式市場では、ゴールドマン・サックス・グループ、JPモルガン・チェース、ウェルズ・ファーゴの株価がいずれも10%余り上昇。KBW銀行株指数構成銘柄の時価総額は計2370億ドル(約36兆1500億円)増えた。

銀行株のセンチメントを改善させているのは規制緩和期待だけではない。アナリストや投資家は、トランプ氏の成長優先政策でディールメーキングや新規株式公開(IPO)の件数が増え、資本市場の活動が全般的に加速するとみている。

関連記事:ウォール街、M&A再起動へ-トランプ氏政権復帰が大型案件に追い風

一部のアナリストは、銀行株の一段の上昇には懐疑的だ。ベアードは7日の顧客向けリポートで、バリュエーションの高さを理由にJPモルガン株の利益確定売りを推奨した。

メイヨー氏にとっても、銀行株に強気になることはリスクと無縁ではない。トランプ氏の政策が経済を過熱させ、インフレを再燃させる恐れがあるからだ。「異例の大幅減税や関税引き上げ、もしくは金利を急騰させるような動きがあれば、トランプ・ラリーは短命に終わる可能性がある」と同氏は認める。

それでも、見通しは明るいというのがメイヨー氏の見立てだ。「投資家にとって最大の懸念は規制面での不確実性だった。その心配はかなり軽減されることになる」と語った。

これで日本銀行は12月に利上げする可能性が高まってきました。

ここから誰かが、又はある組織が意図的に経済を破壊しにいきます。

全ては誰かの利益のために

NEW GREAT RESET

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

コメント