パウエル議長、さらなるデータ精査の「時間ある」-利下げ前に

連邦準備制度理事会(FRB)のパウエル議長は、利下げを開始する前にインフレ鈍化のより明確なシグナルを待ちたいとの考えを示唆。最近高めのインフレ率が示されたことについては、より広範な軌道を変えることはないとの認識を示した。

最近のインフレデータについてパウエル氏は、予想を上回ったものの全体像を「有意に変える」ものではなかったと説明。「年内どこかの時点で」利下げを開始するのが適切になる可能性が高いとの認識を改めて示した。

パウエル議長は3日、カリフォルニア州のスタンフォード大学で講演。事前に配布された原稿によれば、「インフレについては、最近のデータが単なる一時的な上振れ以上のものなのかどうかを判断するのは時期尚早だ」とし、「インフレ率が2%に向かって持続的に低下しているという確信が強まるまでは、政策金利を引き下げるのは適切ではないとみている」と述べた。

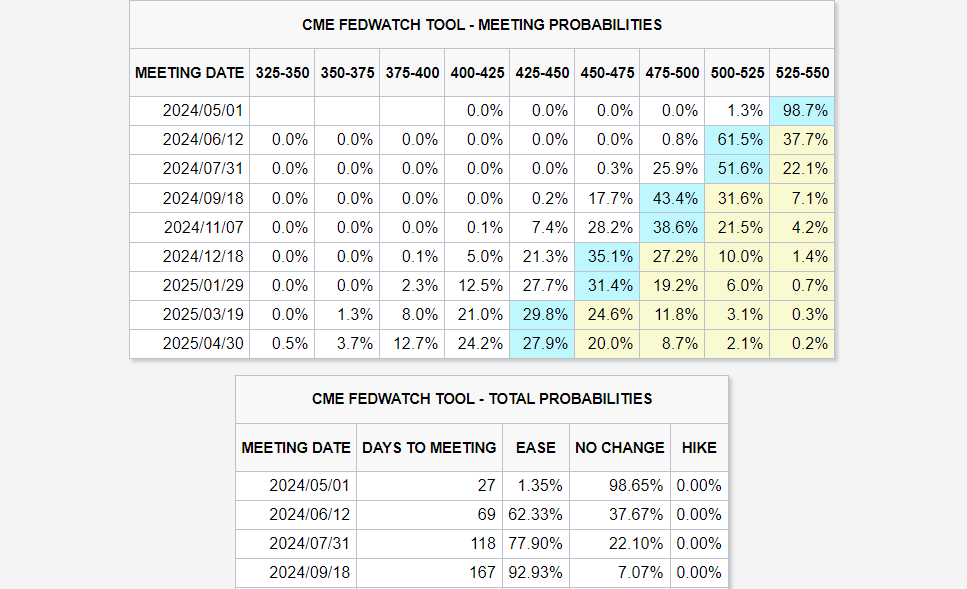

金利先物市場の動向によれば、トレーダーらは初回利下げが6月になる確率をほぼ五分五分とみている。今年の利下げ回数については、当局が予想する3回を下回る可能性があるとの見方を市場は示唆している。

パウエル氏は「経済の強さと、インフレ面でのこれまでの進展を踏まえれば、今後発表されるデータに政策判断を導いてもらう時間はある」と発言。「経済が予想通りに幅広く展開すれば、年内どこかの時点で政策金利の引き下げを開始するのが適切になる可能性が高いと、大半の連邦公開市場委員会(FOMC)参加者はみている」と語った。

ネーションワイド・ミューチュアル・インシュアランスのチーフエコノミスト、キャシー・ボストジャンシク氏は「パウエル議長の発言はなおハト派的だ。年初のインフレ率上昇は新たなトレンドではなく、一時的なものだった可能性がある」と指摘。「6月利下げの選択肢があるとわれわれはみており、議長の発言はそれを支える内容だが、3月分の統計でインフレデータの軟化を目にする必要がある」と述べた。その上で、現時点においては7月利下げの方が可能性が高いとの見方を示した。

パウエル議長の発言原稿は、3月のFOMC会合後に行われた記者会見を補強する内容となった。議長の発言は、4月30日-5月1日に開催される次回会合で利下げを決定する可能性が低いことも示唆している。

ドル独歩高で世界に痛み広がる-各国の通貨当局、対応に苦慮

ドル高の進行に世界の中央銀行と政府はいら立ちを募らせ、自国通貨安を食い止めるための行動を余儀なくされている。

世界の通貨当局者は口先や実際の行動を通じて自国通貨の防衛に乗り出している。米経済の強靱(きょうじん)さが米利下げ観測を後退させ、ドル高傾向を後押ししているためだ。

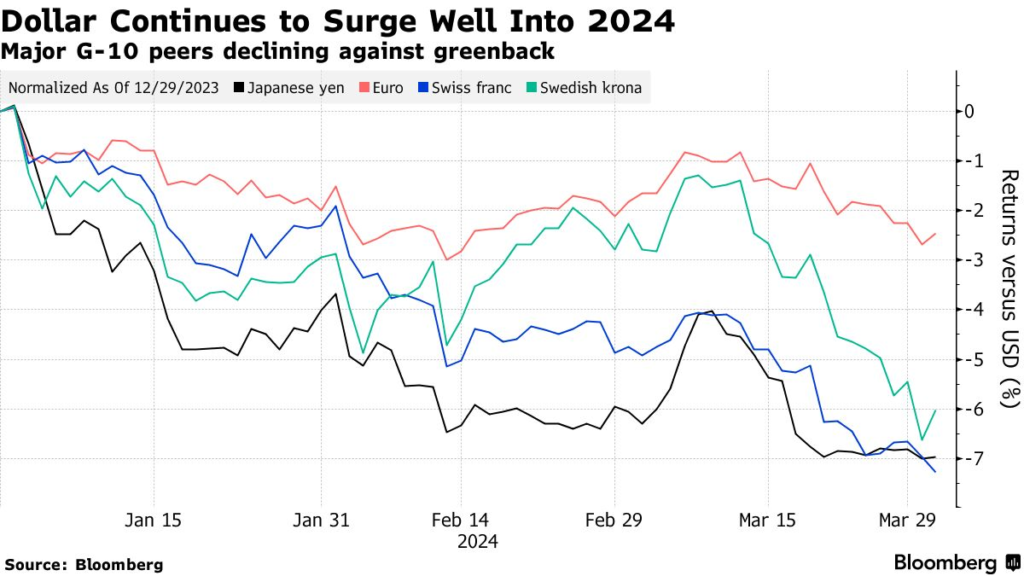

金融関係者の多くは年初時点でドル安を見込んでいたが、そうした予想に反し、ドル相場は2024年に入ってからほぼ全ての主要通貨に対して上昇している。円が対ドルで約34年ぶりの安値を付けたことを受け、日本の通貨当局は市場をけん制する発言を強めている。トルコ当局は通貨リラを押し上げるため予想外の利上げで市場を驚かせた。中国とインドネシアも自国通貨を安定させるために動いており、スウェーデンとインドにも圧力がかかっている。

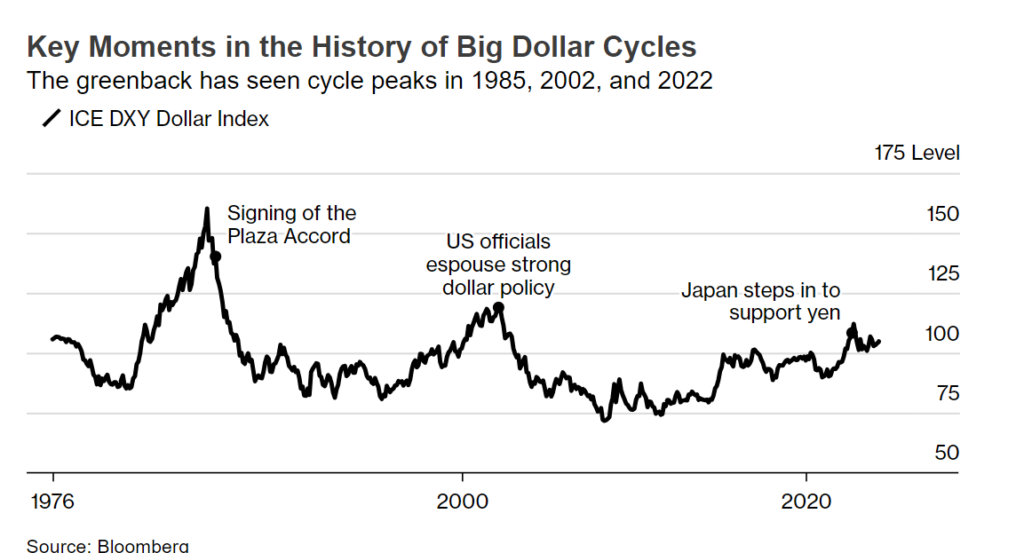

今の円安の動きは「反対方向という意味で強い違和感」-神田財務官

こうした取り組みの強化は、22年の状況を思い起こさせる。当時はインフレ高進とドル高が新興国経済を襲い、スリランカを同国史上初のデフォルト(債務不履行)に陥らせ、スイスとカナダの当局者は自国通貨安を嘆いていた。現在、対外債務の大きい国々はなおリスクにさらされている。ドル高継続に対し、特にモルディブやボリビアが脆弱(ぜいじゃく)だ。

マネックスの外国為替トレーダー、ヘレン・ギブン氏は、「ドルは他の中銀に圧力を与え続けている」と指摘。「各中銀が引き締めサイクルの終了を検討しているように見える現在の世界的な環境を考えると、ドル支配の継続から抜け出す安全な方法はなさそうだ」と述べた。

わずか数カ月前まで、米国のリセッション(景気後退)は避けられないと思われていた。しかし実際には、タイトな労働市場や、明るい消費者ムードと政府の製造業支援による米経済への恩恵を示すデータが続いており、投資家は連邦準備制度による利下げへの期待を急速に見直している。

トレーダーは現在、24年に3回未満の25ベーシスポイント(bp、1bp=0.01%上昇)利下げが行われることを織り込んでいる。年初時点では計150bp余りの引き下げを想定していた。見通しの変化を背景にブルームバーグ・ドル・スポット指数は年初から2%余り上昇。他の通貨を大きく押し下げ、インド・ルピーやナイジェリア・ナイラは最安値を付けた。

「これは純粋な米国例外主義を物語るものだ」と、市場で40年の経験を持ち、グラント・サミュエル・ファンズ・マネジメントのコンサルタントを務めるスティーブン・ミラー氏(シドニー在勤)は指摘。「ドル買いがナンバーワンの取引であることに変わりはない」と話した。

各国の通貨防衛策

ドル・円相場が1ドル=152円に接近する中で、鈴木俊一財務相は先週、「断固たる措置を取っていきたい」と述べ、介入も辞さない姿勢を示した。インドネシアは通貨ルピアを押し上げるため、銀行間市場やフォワード市場、債券市場に繰り返し介入している。中国の人民元は3日、中心レートの上下2%に制限されている対ドル許容変動幅の下限に接近。投資家は、中国当局がより強力な対応を見せるかどうか注目している。人民元安は、インド・ルピーを含む他のアジア通貨の重しになっている。

人民元下落、対ドル許容変動幅の下限に接近-人民銀の対応誘発も

他の国々は自国通貨を支えるために金融政策に目を向けている。トルコは先月、予想外の利上げを行い、スウェーデンの当局者は、クローナ安で金融緩和の開始が遅れる可能性があると指摘した。

各国にとって為替レートが重要なのは、通貨安で輸入品コストが上昇し、それが日用品や工場の価格に反映されることでインフレを招くからだ。また、通貨の安い国から、より高いリターンを求めて資金が流出する資本逃避の可能性も増し、国内投資や成長に悪影響を及ぼす。

当然ながら、毎日7兆5000億ドル(約1137兆円)に上る取引が行われる為替市場に単独で介入しても、為替レートへの影響は一時的なものにとどまる。

GAMAアセット・マネジメントのグローバルマクロ・ポートフォリオマネジャー、ラジーブ・デメロ氏は、中銀と政府の為替市場への介入について、「彼らは時間を稼ごうとしている。連邦準備制度による利下げへの疑念が一段と高まり始めれば、介入する意味がなくなる。ボラティリティーが高まり、そうした意図は無意味となる」と語った。

FRB利下げでも圧力は継続か

市場では依然として連邦準備制度が年内に利下げに踏み切ると予想されているが、それが為替市場に安心感をもたらすと誰もが確信しているわけではない。

各国・地域の中銀が08年以降で最も歩調の合った利下げに踏み切る可能性がドルを支えそうだ。米国の政策金利は今年も主要先進国の中で最も高い水準にとどまると予想されている。

ドル安への賭けは「見事に失敗」のリスク、歩調合った各中銀の動きで

ゴールドマン・サックス・グループの外国為替アナリスト、マイケル・ケーヒル氏は、各国の政策当局者の発言について、「連邦準備制度による利下げが、少なくとも通貨の面では必ずしも安堵(あんど)感を与えるものにはならないと、各中銀が認識している」ことを示していると指摘した。

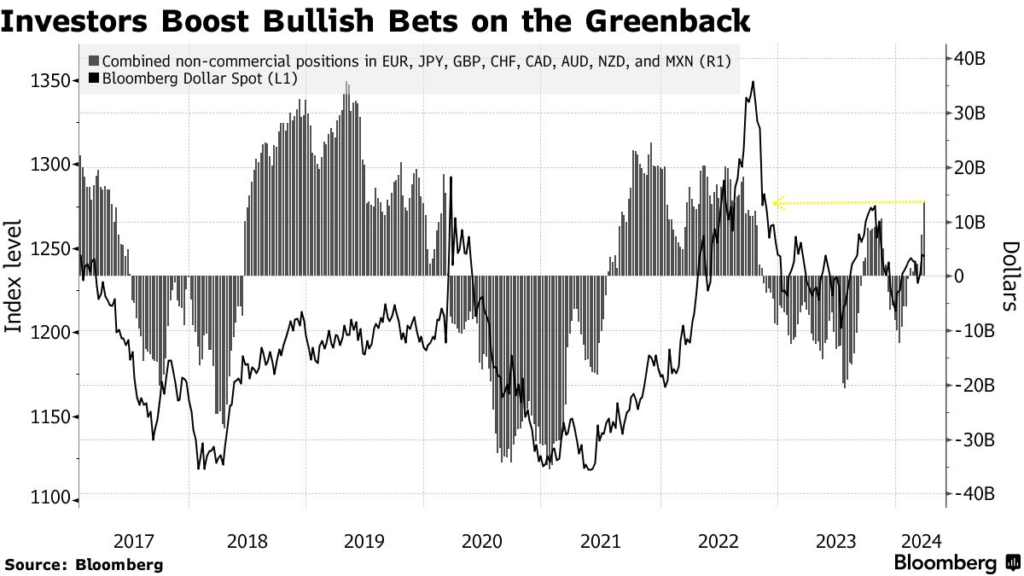

投資家もこの新しい現実に目をつけ、ここ数週間でドル高方向に賭けている。米商品先物取引委員会(CFTC)の3月26日までのデータによると、非商業部門(資産運用会社やヘッジファンドなど投機的な市場参加者を含む)の買い越しポジションは22年以降で最も大きくなっている。

コロンビア・スレッドニードル・インベストメントの金利ストラテジスト、エド・アルフセイニ氏にとって、これらは全て、ドル高が今後も続くことを示すものだ。

「先進国通貨のトレードは一つによって全てが支配されている。ドルロングだ」と話した。

この記事の考察

これは6月の利下げ開始を微妙にする発言である。今の段階ではどちらのもできるとういうニュアンスである。

CMEのFedWatchでは6月に利下げがないとする確率が37.7%もある。

そして最近は原油、金、銀等をコモディティの価格が上がってきておりインフレ再燃の兆候が出てきた。

これらの影響により米ドルは各国の通貨に対して強くなってきている。

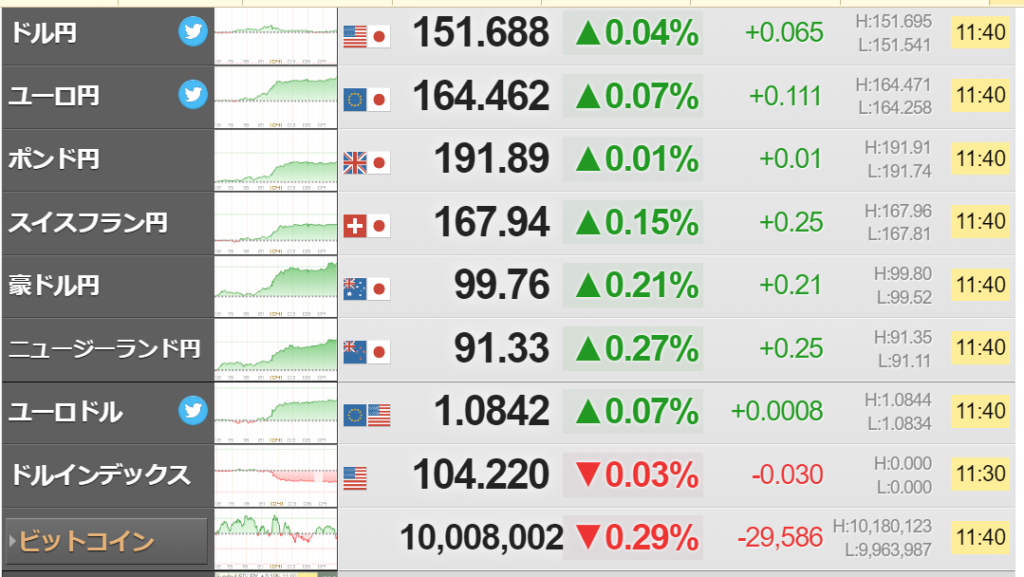

$円の為替レートは151.688円である。152円目前にきており、日本政府、日銀の介入を試している。

ドルインデックスも104.22まで上がってきた。

米ドルの高金利が予想より長く維持されると市場は読んでいる。

全ては誰かの利益のために NEW GREAT RESET

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

コメント