政策保有株の売却期待、日本株の新たなけん引役か-関連ETFが好調

by Bloomberg

持ち合い株式など政策保有株の売却に対する期待が相場のけん引役に躍り出てきたようだ。日経平均株価が一気に史上最高値を更新し、割安感が薄れた日本株をさらに押し上げる要因として市場関係者の間で注目されている。

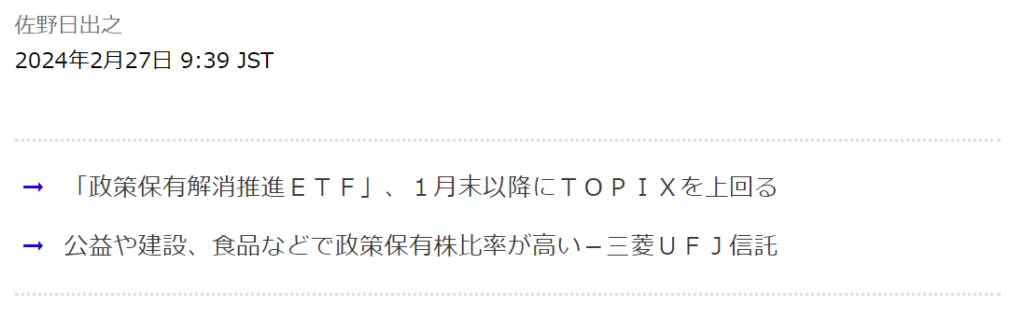

シンプレクス・アセット・マネジメントが運用し、政策保有株を大量に抱える企業を投資対象とした上場投資信託「政策保有解消推進ETF」は1月末以降、東証株価指数(TOPIX)に対するアウトパフォームが鮮明だ。同ETFは、投資先企業の政策保有株の削減やエンゲージメント(対話)を通じた資本効率の向上を目指しており、トヨタ自動車や同社の関連会社、損害保険の東京海上ホールディングス、大手銀行などを多く組み入れている。

政策保有株の売却について市場で改めて期待感が高まるきっかけの一つとなったのが、金融庁が損保4社に政策保有株の売却を加速するよう求めたという2月上旬の日本経済新聞の報道だ。同報道後に、SOMPOホールディングスは最終的に政策保有株をゼロにする方針を発表した。

SOMPO、政策保有株最終的にゼロへ-来期以降売却さらに加速

中古車販売大手ビッグモーターによる保険金の不正請求を巡る不祥事で、コーポレートガバナンス(企業統治)の問題が露呈した同社にとっては選択の余地は少なかったとも言えるが、それでも全政策保有株を売却するとの方針は市場で驚きを持って受け止められた。

SOMPO桜田氏が引責辞任、「痛恨の極み」と謝罪-不正請求問題

SOMPOの動きは、昨年トヨタや同社の関連会社の間でも持ち合い株解消の動きが出始めたことに次ぐものだ。100社以上の国内上場企業株式を保有し、株式持ち合い文化の象徴とも受け止められるトヨタやその関連会社の間でも、持ち合い株の解消が本格的に進めば、海外投資家の目線も変わってくる可能性が高い。

IFAリーディングの穂積拓哉最高投資責任者(CIO)は「損保は持ち合い株式をかたくなに持っている印象だった」と指摘。損保各社が政策保有株ゼロを目指すなら、「日本全体として構造的に改善していく」という期待が持てるとみている。

海外勢を中心に投資家は以前から日本企業による政策保有株について不満を抱いてきた。企業側は事業上の関係構築などが目的だと説明してきたが、投資家は費用対効果がはっきりせず、非効率な資本の使い方だと受け止めてきた。さらに、株式を相互に持ち合えば経営陣になれ合いが生じ、株主として経営を監視する機能が阻害されるという負の側面があると見る向きも多い。

自己資本に対する割合8.5%

日本企業は長年にわたり持ち合い解消を進めてきたものの、依然として政策保有株を大量に持つ企業は少なくない。三菱UFJ信託銀行の芳賀沼千里チーフ・ストラテジストによると、TOPIX500採用企業の政策保有株の自己資本に対する比率は平均で8.5%となっており、公益や建設、食品、卸売などのセクターで比率が高いという。

芳賀沼氏は、政策保有の比率が高い企業ほど収益性の低い傾向があると分析。実際、同比率上位5分の1の企業群の株主資本利益率(ROE)は平均で6.4%にとどまり、下位5分の1(政策保有比率の低い企業群)の10.8%を下回る。

ただ、東京証券取引所が昨春以降、プライム市場とスタンダード市場の上場企業に対し資本効率を高める計画を打ち出すよう求め、各社の対応状況を毎月公表し始めたことで、政策保有株を多く保有する企業に対しより圧力が高まっている。

東証プライム企業の4割が資本効率改善計画を開示、トヨタなど未公表

持ち合い解消の障害になってきたのは、株式を売却される側からの抵抗だ。しかし、ニッセイ基礎研究所の井出真吾チーフ株式ストラテジストは、政策保有株式の解消自体は「それ自体は需給面ではプラスにならないが、資本効率の改善効果の方が大きいだろう」と語っている。

関連記事

金融相、政策保有株売却加速は重要-大手損保4社の事前調整問題で

運用会社シンプレクス、日本初アクティブETFで日本企業の課題解消

東証、アクティブETF上場基準の緩和検討-多様化で銘柄拡大目指す

日本株再浮上の鍵握る持ち合い解消、PBR1倍回復へ銘柄選別加速か

この記事の考察

2月16日の記事日本株好調で膨らむ日銀のETF保有総額、年間の税収に匹敵する規模でも取り上げたが、今や日銀の保有総額は70兆円近い。

現在の日本株式において一番の勝ち組である。

これを少しずつでも売却して税収の補填に充てれば消費税を減額できる。

また、以前から書いているように3兆円ぐらい能登地震で被災した人々に配ったらどうなのか。

ウクライナに援助できるお金の出所は税金である。

ETFの売却益は税収ではなく市場からの利益である。

↑上の記事のように日銀保有のETFを売って更に株価が上がるのであれば今が売るタイミングだ。

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

消費者物価は22カ月連続で日銀目標2%水準を維持、正常化後押し

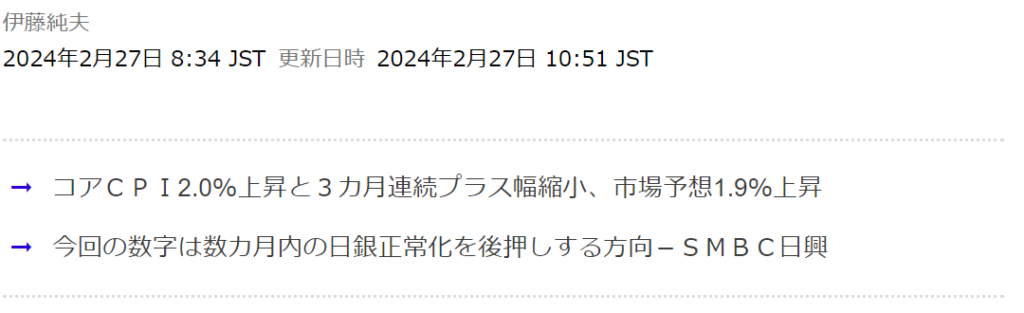

1月の全国消費者物価指数(生鮮食品を除くコアCPI)は前年比上昇率が3カ月連続で縮小したものの、22カ月連続で日本銀行の掲げる目標の2%を維持した。今回の結果を受け、3月か4月にも日銀が金融政策の正常化に踏み出すとの観測がさらに強まりそうだ。

総務省の27日の発表によると、コアCPIは前年同月比2.0%上昇と3カ月連続でプラス幅が縮小した。市場予想(1.9%上昇)を上回った。エネルギーは電気代と都市ガス代のマイナス幅拡大で12.1%下落。生鮮食品を除く食料は5カ月連続、宿泊料は3カ月連続で伸びが鈍化した。

一方、外国パック旅行費は62.9%上昇とデータをさかのぼれる2001年以降で最大の伸びとなり、大きな押し上げ要因となった。新型コロナの感染拡大に伴う海外旅行需要の減退を反映した代替措置から、通常の価格収集方法に戻したことなどが影響した。

原材料高の落ち着きに伴う消費者物価の伸び率縮小は日銀の見立て通りだ。植田和男総裁は22日、政策決定で重視する基調的な物価上昇率は今後高まり、2%目標実現の鍵を握る賃金・物価の好循環が強まっていくとの見通しを示した。早期の正常化観測が市場で広がる中、今回の結果は好材料となる。日銀は来月中旬に大手企業の集中回答日を迎える春闘の動向などを見てタイミングを計ることになる。

SMBC日興証券の宮前耕也シニアエコノミストは、外国パック旅行費の特殊要因が市場予想から上振れた最大の要因と指摘。今回の結果は数カ月内の日銀の正常化を後押しする方向であり、「日銀は物価目標に近づいている。特殊要因とはいえ2%を割らなかったのは日銀には良かった」と語った。

昨年2月以来、物価の押し下げ要因となっていた政府の電気・ガス代負担軽減策の影響が一巡することから、2月のコアCPIは2%台後半になるとみている。

エネルギーも除いたコアコアCPIは3.5%上昇と5カ月連続で伸びが縮小。市場予想は3.3%上昇だった。

鈴木俊一財務相は閣議後会見で、CPIのプラス幅縮小について、エネルギー価格下落の影響や政府のエネルギー激変緩和措置が一定程度効果を及ぼしていると指摘。金融政策への影響については日銀の独立性があるとした上で、「われわれとしてしっかり見ていきたい」と述べた。

CPIの結果を受けた東京外国為替市場は、日銀の金融正常化につながるとの見方から円買いが優勢となり、対ドルで一時150円51銭と前日比0.1%上昇した。足元では150円52~53銭の水準で推移している。

賃金を反映しやすいサービス価格は前年同月比2.2%上昇。宿泊料の伸び縮小などが影響し、7カ月ぶりに伸びが鈍化した。昨年11月と12月は2.3%上昇と、消費税率引き上げの影響を除いて1993年10月以来の高水準だった。

住友生命保険の武藤弘明エコノミストは、3月の春闘で賃上げが昨年よりも上振れるというのは既定路線とした上で、CPIの中でも「サービス価格がじわじわと上がってきている。早ければ3月会合で政策修正という期待は今でも維持されていると思う」と指摘。修正予想の市場コンセンサスである「4月にやるのが一番きれいだが、3月に政策修正があってもマーケットはそれほど驚かないだろう」と語った。

詳細(総務省の説明)

- 外国パック旅行費は0.15ポイントの押し上げ要因

- 今回の結果は実質的に20年1月との比較で、外国パック旅行の上昇寄与がなかった場合のコアCPIは1.9%上昇

- 電気・ガス価格激変緩和対策事業はコアCPIを0.51ポイント押し下げ。同事業がなかった場合は2.6%上昇

- 同事業は昨年1月に導入、価格には2月分から反映され、前年比での押し下げ効果は2月分ではく落する。同事業は総合の前年比を1%程度押し下げていた

- エネルギーの前年比マイナス幅拡大は、昨年料金が上昇傾向にあったことの反動。都市ガス代の22.8%下落は比較可能な1971年以降で最大の下落幅

- 最大の押し下げ要因になった宿泊料は、昨年1月に全国旅行支援の補助額が減額された反動

関連記事

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

コメント