日経平均34年ぶりに史上最高値更新、パラダイムシフトで海外資金流入

by Bloomberg

日本を代表する225銘柄で構成される日経平均株価が史上最高値を34年ぶりに更新した。デフレ経済からの脱却や上場企業のコーポレートガバナンス(企業統治)改革に対する期待などから、日本株は昨年も世界的に優れたパフォーマンスを記録した市場の一つだが、海外投資家の資金流入が続く中、歴史的な転換点を迎えた。

22日午後の取引で日経平均は一時1.9%高の3万9000円台まで上昇し、バブル経済絶頂の1989年12月に付けた取引時間中の最高値(3万8957円44銭)を上回った。景気のソフトランディング(軟着陸)期待や好決算だった半導体メーカーのエヌビディアなどテクノロジー株の好調を背景に米国株が最高値圏で推移。為替相場も1ドル=150円台と年始から円安方向で取引され、日本の企業業績を楽観視するリスクマネーの流入も日本株を押し上げている。

15日に日経平均の24年の高値予想を従来の3万9000円から4万5000円に引き上げたシティグループ証券の阪上亮太ストラテジストは、米経済・株式の堅調や日本銀行が金融緩和政策を維持する可能性が高まっている上、資金フローの強さなど「現下の日本株を取り巻く環境を踏まえると、強気スタンスを維持し、高値想定を引き上げるのが妥当」と述べている。

シティ、日経平均の高値予想を4万5000円に引き上げ-日銀は緩和維持

バブルが崩壊した90年代から2000年代の日経平均は、銀行の不良債権問題や円高不況などの影響で右肩下がり。リーマンショックで世界が金融危機に陥った08年には一時7000円を割り込んだ。安倍晋三政権がリフレーション政策(アベノミクス)を導入した13年以降は次第に回復し、新型コロナウイルスの流行を乗り越え、経済が正常化した昨年から上昇相場に弾みがついた。

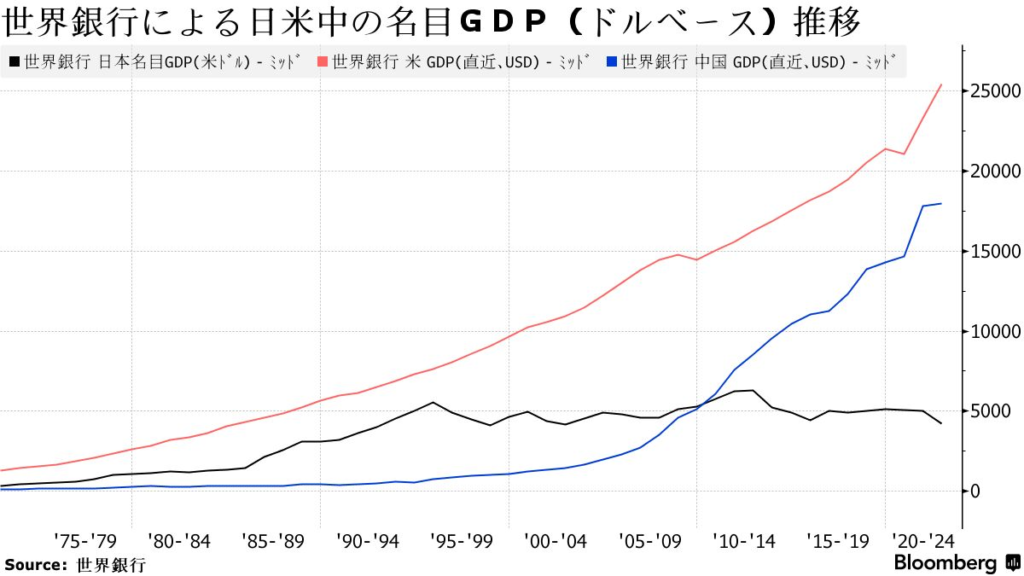

内閣府によると、昨年の日本の名目国内総生産(GDP)は591兆円(約4兆2106億ドル)とドイツに抜かれ世界第4位に後退した。バブル期にはトップの米国を脅かし、「ジャパン・アズ・ナンバーワン」とも言われたが、国際競争力を失う中で停滞。成長産業の育成や企業の経営・資本効率の改善が急務となる中、昨春から東京証券取引所の主導でコーポレートガバナンス改革が進められ、投資家に評価され始めている。

ピクテ・ジャパンの糸島孝俊ストラテジストは、34年前の最高値から長く投資していた人にとっては「日の目を見ずに土の中、海の中にいて、ずっと損をしていた黒歴史だ」と指摘。GDPがドイツにも抜かれる残念な現状もあるが、最高値を抜けると「自信がなかった日本がもう一度頑張ろうという気になり、マインドとして大きい」と言う。

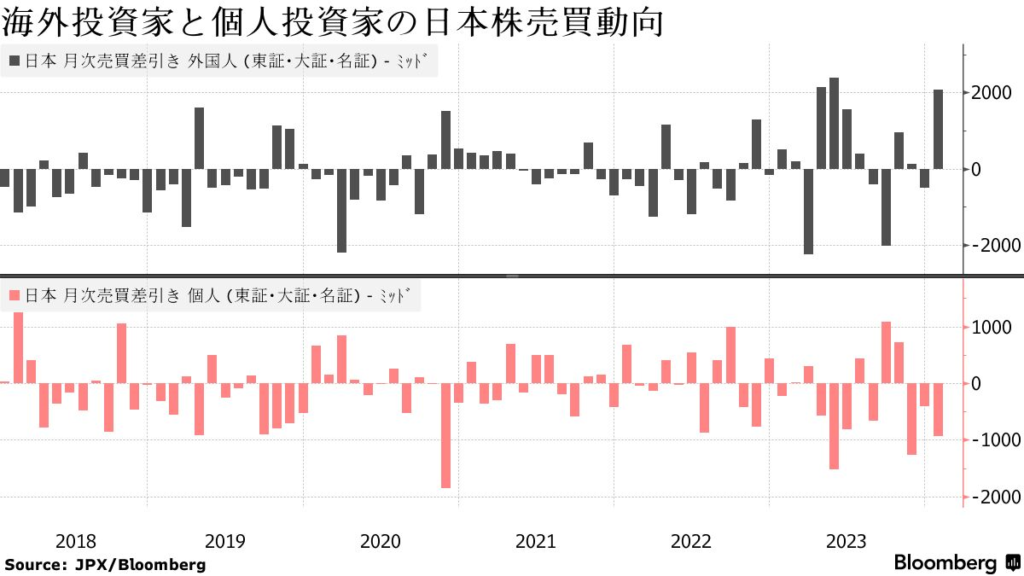

日経平均の年初来上昇率は15%と、米S&P500種株価指数の4.9%を大きくアウトパフォームするなど主要国の中でトップ。けん引役は海外投資家の買いで、1月月間の日本株現物の買越額は2兆693億円と昨年5月以来の高水準に達した。東証が16日に発表した投資部門別売買状況によると、2月第1週(5-9日)の海外勢の買越額は3664億円で、買い越しは6週連続となった。

ピクテの糸島氏は、今の相場は「海外投資家を含めたモメンタム投資主導できている。上がるから買う、買うから上がる流れで、最高値を超えるとさらに拍車がかかる」とみている。

一方、日本の個人投資家は1月に9370億円を売り越した。貯蓄から投資への流れを加速させるため、1月から少額投資非課税制度(NISA)が拡充されたものの、最高値更新が迫った中で利益確定売りが膨らんだ格好だ。

しかし、「失われた30年」と呼ばれるほどデフレが長引いた日本でも2%を超す消費者物価指数(CPI)の上昇が2年近く続き、政府の意向もあって昨年から賃上げの動きも活発化。日銀は主要国で最後となった8年に及ぶマイナス金利政策の解除を模索するなどパラダイムシフトが起きており、証券ジャパン調査情報部の大谷正之部長は、個人が「押し目を拾う可能性は十分ある」とみる。

日本株は予想以上の急ピッチで上昇しているため、日経平均の相対力指数(RSI)などテクニカル指標は短期的な相場の過熱を示唆している。しかし、SMBC日興証券の安田光チーフ株式ストラテジストは1月のリポートで、日経平均は4万円近辺までの上昇が射程圏に入ったと分析。最近の上昇は昨年4-6月の局面に似ているが、モメンタムはより強く、海外の年金基金や政府系ファンドなど長期視点の資金フローも関係していると指摘した。

浮かび上がる日銀の正常化プロセス、キーワードは「緩和環境維持」

日本銀行が世界で唯一続けるマイナス金利政策に終止符を打ち、17年ぶりに利上げする時期が近づいている。大規模金融緩和からの正常化プロセスの骨格が、植田和男総裁ら幹部の最近の発言などから次第に浮かび上がってきた。

そのキーワードは、植田総裁が1月の記者会見で言及した「金融政策運営の不連続性の回避」と「緩和的な金融環境の維持」だ。現在の日銀の経済・物価見通しを前提にすれば、米欧のような連続的な利上げは想定されず、賃金・物価や市場の動向をにらみながら、極めて慎重に正常化が進められる可能性が大きい。

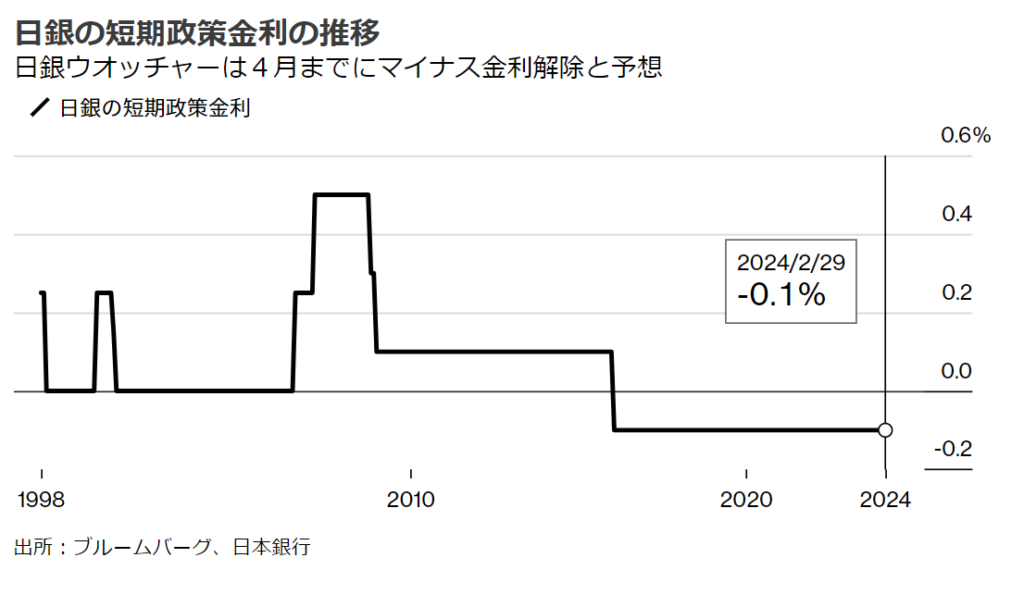

マイナス金利

2016年1月のマイナス金利導入以降、短期政策金利の目標は当座預金の超過準備の一部に付利されるマイナス0.1%となっている。その解除は政策正常化の象徴と言え、新たな短期金利の誘導水準やその後の利上げペースが注目される。

内田真一副総裁は8日の講演で、マイナス金利導入前は0.1%の付利の下で無担保コールレートが0-0.1%の範囲で推移していたと説明。仮に導入前に戻すとすれば「現在の無担保コールレートはマイナス0.1-0%なので、0.1%の利上げになる」とし、解除の際には市場金利をプラスの領域でゼロ%に近い水準に誘導する可能性を示唆した。

巨額の超過準備の下で市場金利を誘導するには付利での調整が不可欠で、今後の利上げ局面では付利を引き上げていくことになる。マイナス金利の適用を限定的にするため、当座預金をマイナス0.1%、0%、プラス0.1%の付利で区分けしている3層構造は役割を終える。

利上げペース

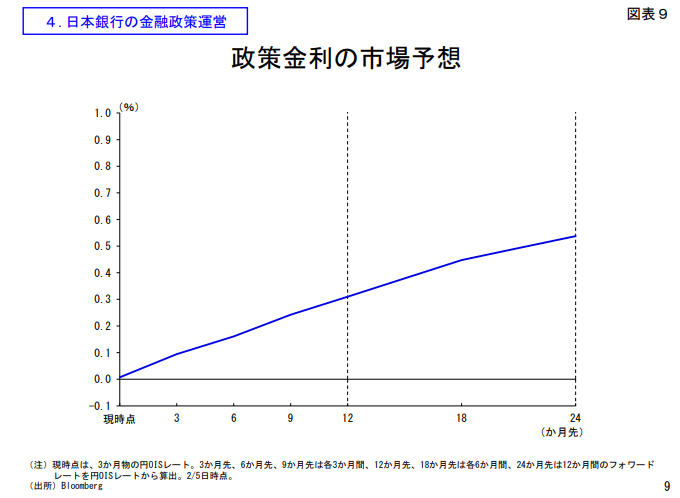

植田総裁は1月の会見で、マイナス金利を解除する際にはその後の金利の経路も考慮して判断するとし、現在の経済・物価見通しを踏まえれば「大きな不連続性が発生するような政策運営は避けられるのではないか」と語った。1月の経済・物価情勢の展望(展望リポート)を前提にすれば、断続的な利上げは不要との見立てだ。

同リポートの見通しは、先行きの金融政策について各政策委員が「市場の織り込みを参考にして」作成する。内田副総裁が講演で示した政策金利の市場予想は2年後で0.5%程度だ。緩やかな利上げでも、物価は目標の2%を上抜けて上昇を続けていく姿にはなっていない。

内田副総裁は講演後の会見で、政策金利の市場予想についての評価は差し控えるとし、利上げの幅やペースは「経済・物価情勢次第」と繰り返した。UBS証券の足立正道チーフエコノミストは、市場予想を講演で示したこと自体が重要なメッセージとし、「日銀がマーケットの見方を是認しているということだ」とみる。

YCC

日銀はイールドカーブコントロール(長短金利操作、YCC)の枠組みの下で、長期金利の目標をゼロ%程度、上限のめどを1.0%に設定している。2%物価目標の持続的・安定的実現が見通せる状況になれば、YCCの撤廃や修正も検討され、長期金利の誘導目標や上限などの取り扱いが焦点となる。

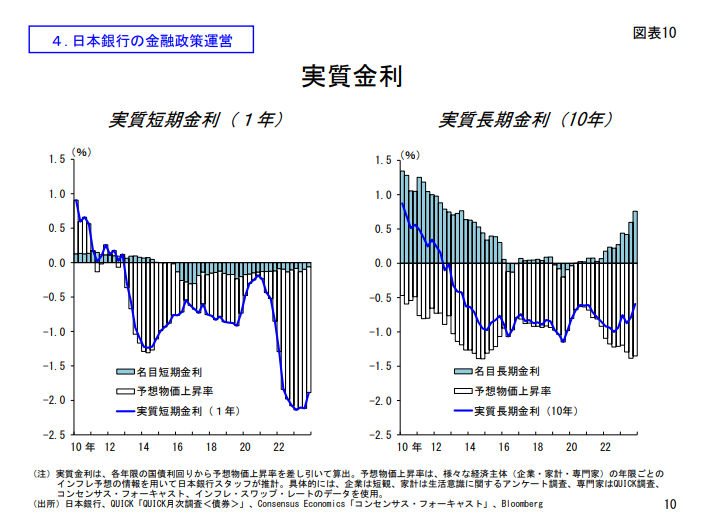

内田副総裁は講演で、実質金利が短期・長期ともに大幅なマイナスであることに言及し、「この状況が大きく変化することは想定されていない」と語った。その際に用いた図表では、足元の長期のインフレ期待は1%半ば。実質金利をマイナスに維持するため、この水準が当面の長期金利の上限として意識される可能性がある。

長期金利の急上昇回避に向け、引き続き上限を明示するか、上限を廃止した上で国債買い入れの量などの方針を示すことが想定される。内田氏が指摘した「市場の自由な金利形成」と国債購入額や長期金利水準に「不連続が生じないこと」とのバランスに配慮した金融市場調節(オペレーション)が必要となる。

フォワードガイダンス

マネタリーベース(資金供給量)に関して、生鮮食品を除く消費者物価の前年比上昇率が「安定的に2%を超えるまで拡大方針を継続する」としたオーバーシュート型コミットメントは撤廃が見込まれる。昨年12月まで21カ月連続で2%を超えており、目標実現が見通せた段階でコミットメントの達成と評価される可能性がある。

植田総裁は、現在では多くの中央銀行が採用している金融政策のフォワードガイダンス(先行き指針)の発案者でもある。マイナス金利の解除後も緩和的な金融環境を維持していく方針などに関し、指針で明確化してくるかも注目される。

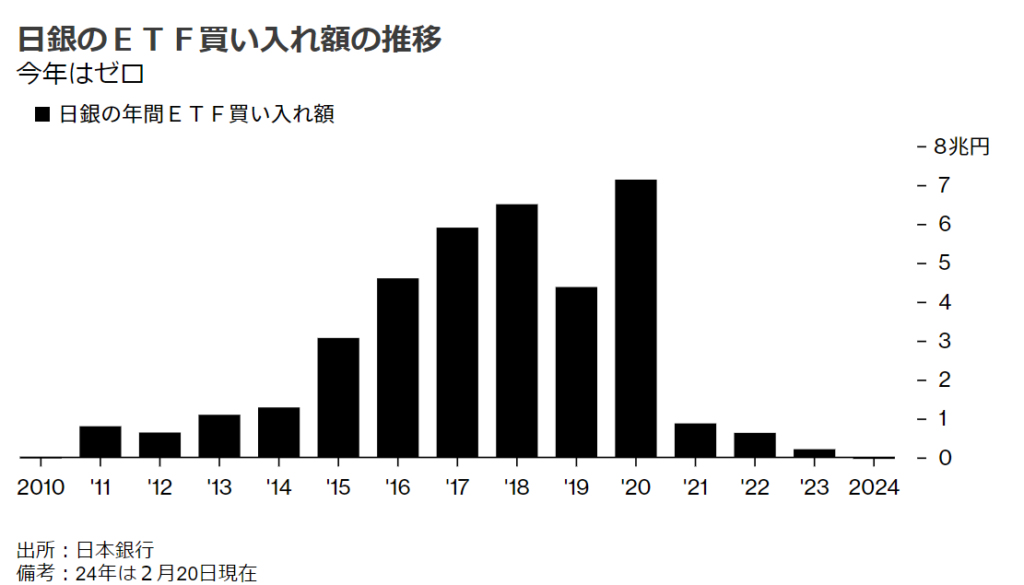

ETF

植田総裁はETF買い入れについて、物価目標実現が見通せる状況になった時点で「引き続き買うかどうかを検討する。やめるかどうかはその時点の情勢次第だ」と1月の会見で発言。内田副総裁は講演で、不動産投資信託(JーREIT)を含めて「大規模緩和を修正する時には、この買い入れもやめるのが自然だ」と踏み込んだ。

昨年の買い入れ実績はETFが3回、J-REITはゼロ。今年は実施されていない。内田副総裁は仮に終了しても「市況等への影響は大きくない」と講演で述べており、日経平均株価が過去最高値に迫る中、新規購入は停止が見込まれる。

焦点は昨年9月末の簿価が37兆円、時価で60兆7000億円に達した保有ETFの取り扱いだ。内田副総裁は「非常に大きな規模であり、時間をかけて検討していく必要がある」としており、売却を含めた処分は当面、見送られることになりそうだ。

Japan’s Nikkei stock index breaks its 1989 record and surges to an all-time high

by Yahoo usa

Japan Financial Markets

A person takes photograph an electronic stock board showing Japan’s Nikkei 225 index at a securities firm Thursday, Feb. 22, 2024, in Tokyo. Japan’s benchmark Nikkei 225 index surged Thursday past the record it set in 1989 before its financial bubble burst, ushering in an era of faltering growth. (AP Photo/Eugene Hoshiko)

ASSOCIATED PRESSMore

ELAINE KURTENBACH

Thu, February 22, 2024 at 3:37 PM GMT+9

In this article:

Japan’s benchmark Nikkei 225 index surged Thursday past the record it set in 1989 before its financial bubble burst, ushering in an era of faltering growth.

The index closed Thursday at 39,098.68, up 2.2%. It had been hovering for weeks near 34-year highs. Its previous record was 38,915.87, set on Dec. 29, 1989.

That was more than a generation ago at the height of Japan’s post-war boom.

After the peak, as banks wrote off some 100 trillion yen in bad debts, shares meandered well below the record for many years — dipping below 8,200 in 2011 after the triple disasters of a massive earthquake and tsunamis and meltdowns at the Fukushima Dai-Ichi nuclear power plant in northeastern Japan.

Japan’s benchmark Nikkei 225 index surged Thursday past the record it set in 1989 before its financial bubble burst, ushering in an era of faltering growth.

The index closed Thursday at 39,098.68, up 2.2%. It had been hovering for weeks near 34-year highs. Its previous record was 38,915.87, set on Dec. 29, 1989.

That was more than a generation ago at the height of Japan’s post-war boom.

After the peak, as banks wrote off some 100 trillion yen in bad debts, shares meandered well below the record for many years — dipping below 8,200 in 2011 after the triple disasters of a massive earthquake and tsunamis and meltdowns at the Fukushima Dai-Ichi nuclear power plant in northeastern Japan.

But the market has logged sharp gains in recent months, helped by strong interest from foreign investors who account for the majority of trading volume on the Tokyo exchange.

Unlike in the United States, where shares have been topping records on hopes the Federal Reserve will begin cutting high interest rates once it decides inflation is truly under control, in Japan the benchmark rate has remained at minus 0.1% for over a decade.

News that the economy slipped into recession in late 2023 has raised hopes that the Bank of Japan will stick to the easy money policies it has been using to try to spur inflation and push growth higher.

Plenty of the money the central bank has pumped into the economy has found its way into the stock market. And many global investors have been shifting their portfolios away from China as its economy slows and tensions flare between Washington and Beijing.

Share prices in Tokyo have risen 15% in the past three months and about 44% in the past year. In Shanghai, prices have fallen more than 11% from a year ago, while Hong Kong’s Hang Seng index is down about 22%.

Record gains in corporate earnings for Japanese companies and improved corporate governance have enhanced the appeal of shares in Japanese companies, analysts say.

“As Japanese companies show signs of change I think investors are taking a closer look,” Hiromi Yamaji, group CEO of the Japan Exchange Group, said in an online briefing Wednesday sponsored by The Financial Times.

He noted that while many older Japanese are reluctant to invest in shares after the trauma of losing their savings when the bubble burst in the early 1990s, younger investors are less wary.

連邦準備理事会(FRB)がインフレが真に制御されていると判断すれば高金利の引き下げに着手するとの期待から株価が最高値を記録してきた米国とは異なり、日本では基準金利が10年以上にわたりマイナス0.1%にとどまっている。

経済が2023年末にリセッション(景気後退)に陥ったとのニュースを受け、日銀がインフレを促進し成長率を押し上げようとしている金融緩和政策を堅持するのではないかとの期待が高まった。

中央銀行が経済に注入した多額の資金が株式市場に流入している。そして、中国経済が減速し、米中間の緊張が高まる中、世界の多くの投資家はポートフォリオを中国から移している。

東京の株価は過去3カ月で15%、過去1年で約44%上昇した。上海では価格が1年前に比べて11%以上下落し、香港のハンセン指数は約22%下落している。

アナリストらは、日本企業の企業収益の記録的な増加とコーポレート・ガバナンスの改善により、日本企業株の魅力が高まったと指摘する。

「日本企業が変化の兆しを見せているので、投資家は注意深く観察していると思います」と日本取引所グループの山路裕美グループ最高経営責任者(CEO)は水曜日のフィナンシャル・タイムズ主催のオンライン説明会で述べた。

同氏は、1990年代初頭のバブル崩壊時に貯蓄を失ったトラウマから、多くの高齢の日本人は株式投資に消極的だが、若い投資家はそれほど警戒していない、と指摘した。

山路氏は「世代が変わりつつある」と語った。

この記事の考察

庶民の節約志向、個人消費の減衰傾向をよそに株価は上昇している。

日経平均が34年振りに最高値を更新といっても、一般庶民の景気観はぜんぜん良くない。

大企業や公務員は値上げの恩恵を真っ先に受けて賃上げが実現するだろう。しかし、そのしわ寄せが我々、一般庶民に降りかかっている。

それがGDP速報値、個人消費の2期連続マイナスとなって現れている。次期もマイナス予想である。

私の本事業であった金糸の製造業は悲惨な状況である。コロナショックで仕事が無くなり、次の仕事のオファーがきても工賃の値下げ交渉である。

末端の製造業にまで賃上げの効果が出るまでおそらくはもたない。

日銀はどっちを見ているのだろうか?

インフレの波により無理やり電気料金や食品など生活必需品の値段が上がった。それを大企業は賃上げという形で還元し始めた。

しかし、アメリカ、欧州の中央銀行の流れは利下げ方向だ。

とりあえずはYCCを撤廃して、後は様子を見るということになるだろう。

この状況で利上げの方向を見せたら金利は急上昇して、住宅ローンや車のローン、企業の借り換えローンに跳ね返ってくる。

大きい銀行は短期的に儲かる。しかし、一般庶民、零細企業は延滞ではなく破綻に追い込まれる。

そうなれば、大手銀行も利益が無くなってしまう。

百姓は生かさぬよう殺さぬよう。

Yahoo usaニュースの考察

日本経済が2023年末にリセッション(景気後退)に陥ったとのニュースを受け、日銀がインフレを促進し成長率を押し上げようとしている金融緩和政策を堅持するのではないかとの期待が高まった。

という部分は国内とは違う見方である。海外からは日本経済はリセッション(景気後退)に陥ったと見ている。

この部分が重要である。実質賃金は上がっていない。

物価上昇と景気後退のスタグフレーションに入ったかもしれない。

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

コメント