米利下げ観測にCPI上振れの衝撃、7月前の織り込み大きく後退

by Bloomberg

1月の米消費者物価指数(CPI)統計が市場予想を上回る伸びとなったことを受けて、7月より前に米利下げが実施されるとの見方が大きく後退した。

米連邦公開市場委員会(FOMC)に連動する金利スワップ取引は、1月半ばの時点で5月の利下げ開始と年内に計175ベーシスポイント(bp、1bp=0.01%)の引き下げを完全に織り込んでいたが、CPIの上振れで完全に覆された。5月利下げの予想確率はインフレ統計発表前の約64%から約36%に低下。年内の予想利下げ幅は100bpを割り込んだ。

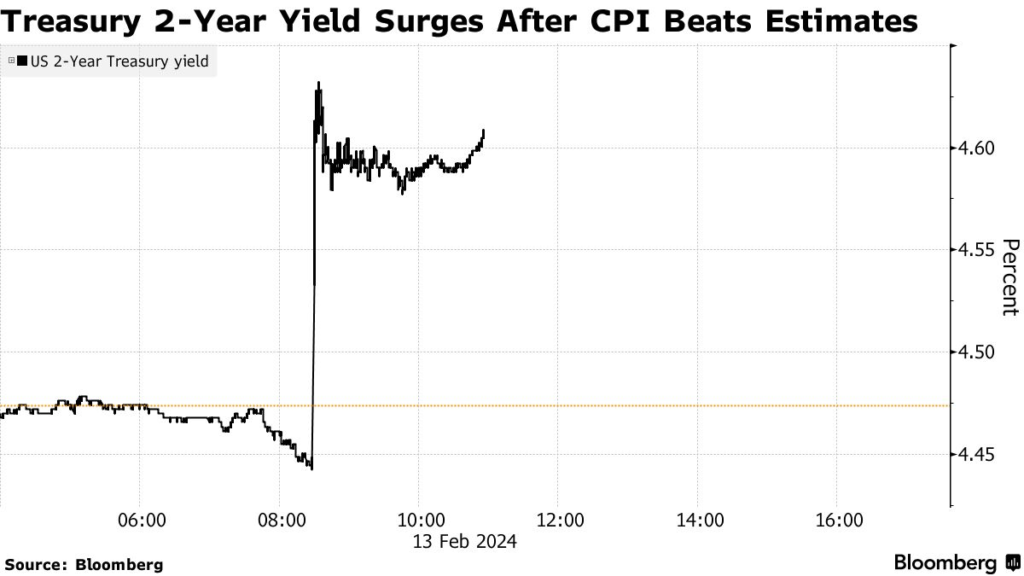

米国債利回りは、金融政策に最も敏感な短期債を中心に上昇したが、あらゆる年限で年初来の高水準をつけた。米2年債利回りは一時16bp急上昇の4.63%。

CPIの衝撃は、米国内にとどまらなかった。独連邦債先物の主要取引所であるユーレックスではCPIの発表直後に極めて不安定な展開になり、5年物および10年物の取引を一時停止した。独連邦債は下げに転じ、利回りはCPI発表直前につけていた低水準の2.32%から一時10bp跳ね上がった。

米CPI、コア指数が8カ月ぶり大幅上昇-利下げ期待に冷や水

1月の米消費者物価指数(CPI)は市場予想を上回る伸びを示した。インフレ鈍化が続くとの期待に冷や水を浴びせる格好となり、連邦公開市場委員会(FOMC)による利下げが遅れる可能性が高まった。

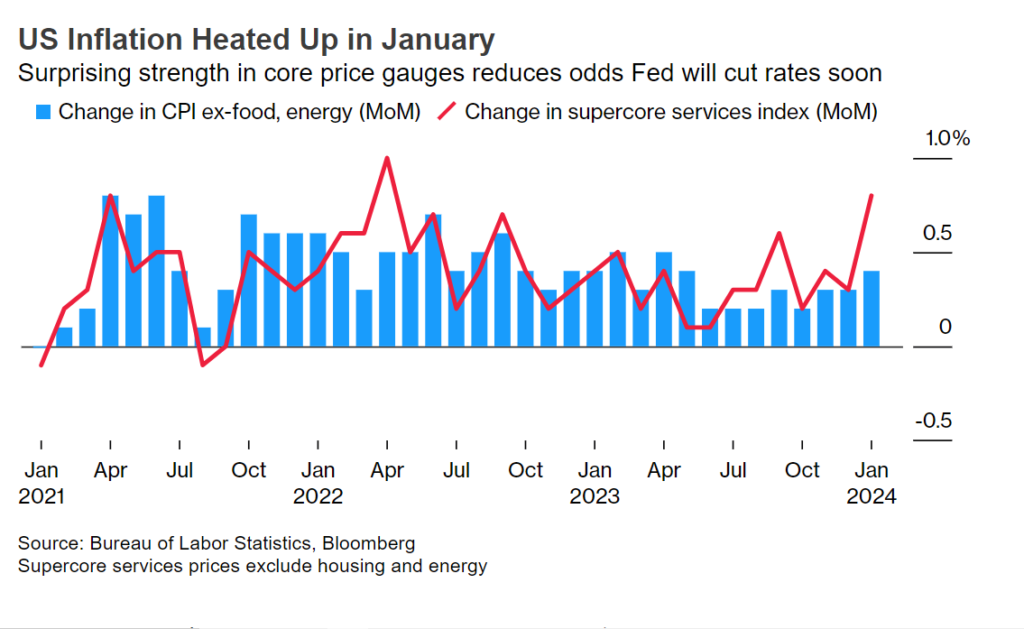

エコノミストは基調的なインフレの指標として、総合CPIよりもコア指数を重視している。

今回の数字は、既に後退していた早期利下げ開始の可能性をさらに低下させる。インフレ再加速の兆候がさらに表れれば、利上げ再開の議論が再燃する可能性がある。一部の米金融当局者は、利下げに踏み切る前により広範な物価圧力の後退を確認したい考えを示している。

統計発表を受けて、市場では利下げ開始時期の予測が後ずれし、3月の確率はほぼゼロに低下した。

チャールズ・シュワブのチーフ債券ストラテジスト、キャシー・ジョーンズ氏は「FOMCはこの統計で5月か6月まで待つ理由が増えたと考えるだろう。しかしトレンドの方向性はなお下向きだ」と指摘。「伸びの大半が住宅によるものだ。これらのコストがいつ下がるのか分かるのは待つしかない」と述べた。

この記事の考察

今回のCPIの発表は市場の予想に反したものとなってしまった。市場予想ではインフレ上昇率は鈍化するはずであった。

しかし、発表された数字はまだインフレの退治はできていないのでは?という感じでサプライズであった。

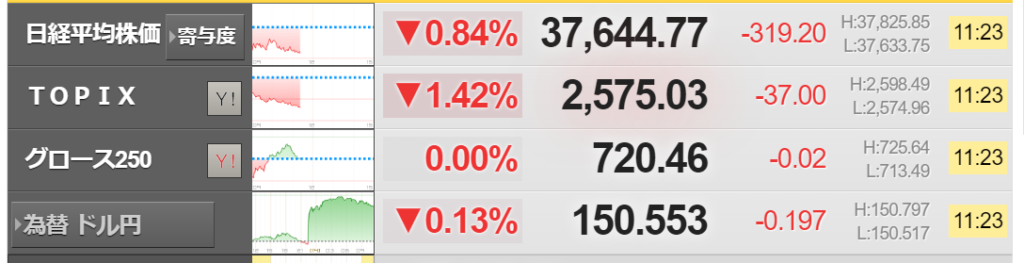

株価は下落で反応した。特に金利に影響されるテック株、グロース株の下落が目立った。

日本株は1%前後の下落である。$円の為替レートが150.5円にまで円安が急激に進んでいる。このことが日本株自体の追い風になっていると考えられる。

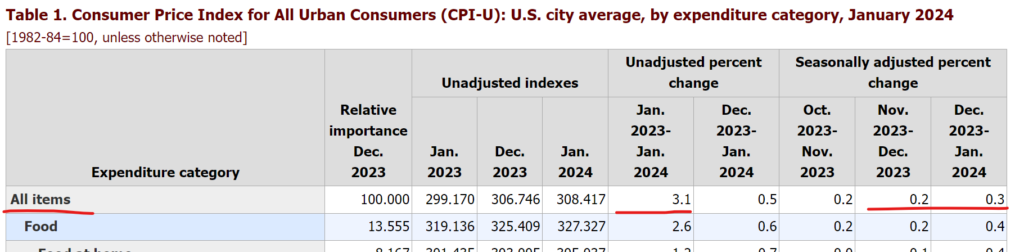

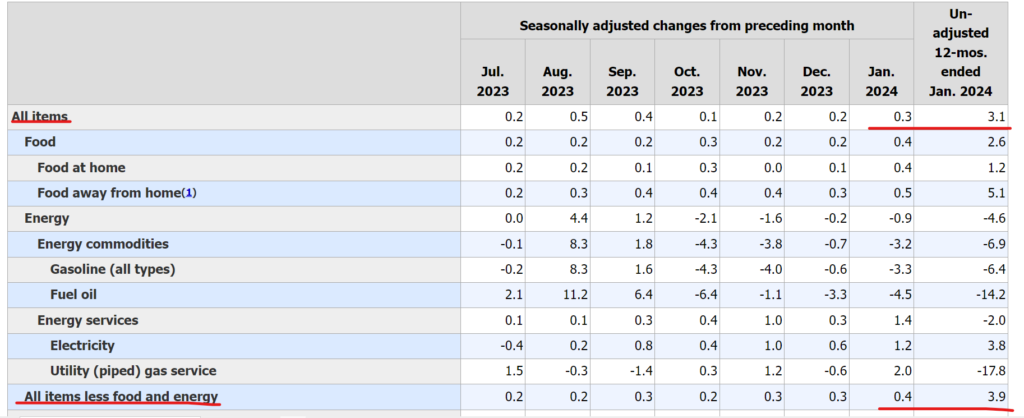

生データは次のとうりである。BLSで見ることが出来ます。

All itemsは総合CPI

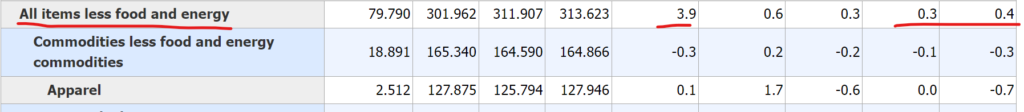

コアCPIは総合CPIから食品(food)とエネルギー(energy)を除いたものである。

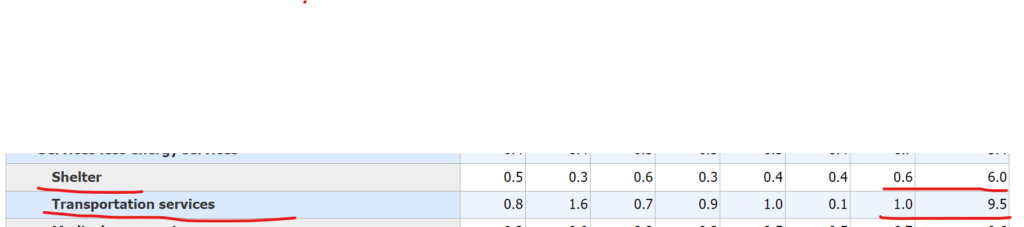

このデータを見るとShelter(家賃)とTransportation services(輸送サービス)の上昇率が目立つ。

前の記事NY高級賃貸アパート空室率、90年代半ば以来の低水準-住宅不足鮮明にも書きましたが住宅不足による家賃の高騰が背景にあるようです。

これで、3月の利下げはないと見る市場関係者の予測は91.5%にまでなりました。

FRB,アメリカ政府にとっては経済が好調で金利が高い方が都合が良いです。

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

コメント