債券トレーダー、米欧金融当局の「より高くより長く」の方針と衝突へ

by Bloomberg

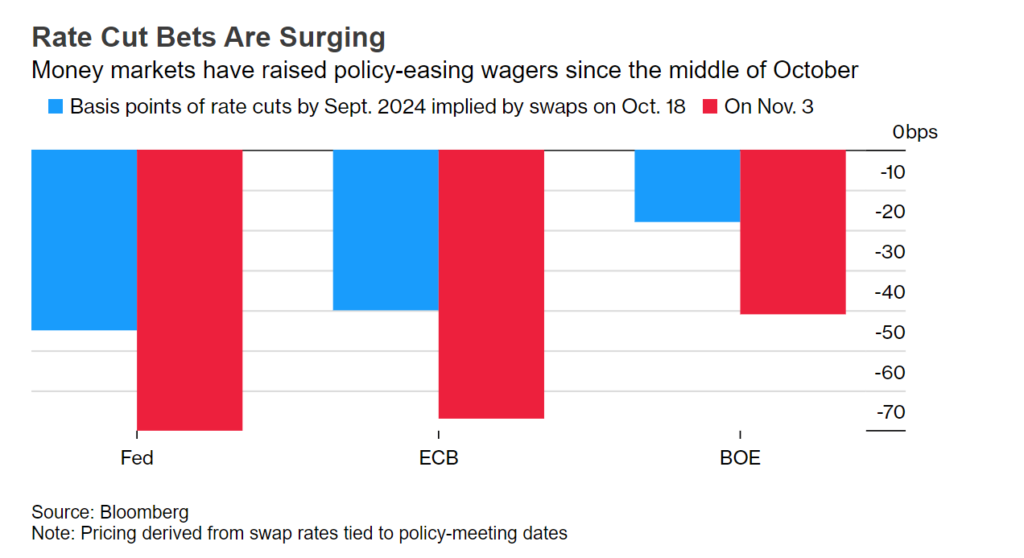

- FOMCは来年6月に利下げ開始との観測、ECBは4月にも着手か

- 政策当局のタカ派的メッセージに懐疑的見方強まる-当局方針に挑戦

債券投資家や金利トレーダーは、来年夏までに利下げが始まるとの見方を強めており、予見される将来は政策金利が高止まりするという政策当局者が掲げる方針に挑戦する構えだ。

市場は現在、米連邦公開市場委員会(FOMC)が2024年6月に利下げに踏み切り、同年末までに政策金利を約1ポイント引き下げると見込んでいる。欧州中央銀行(ECB)も早ければ4月から利下げを開始する可能性があり、同程度の引き下げに踏み切るとみる。英中銀のイングランド銀行は政策金利を0.7ポイント近く引き下げると予想されている。

中銀当局者は、政策引き締め継続の観測が債券利回りを押し上げ景気抑制を助けていることを認めているだけに、こうした市場の見通しは問題となり得る。

MUFGのシニアエコノミスト、ヘンリー・クック氏は「中銀は金融環境の緩和を避けるため、できるだけ長い間、こうした動きを押し返したいだろう」と指摘。同氏は自身の予想通り今後数カ月にデータが悪化し続ければ、中銀のスタンスは「維持するのがますます難しくなる」と述べた。

こうした利下げ観測は、インフレを一過性のものだと中銀が主張した21年以降、市場に広がった懐疑論を浮き彫りにする。金融当局者にとって債券利回り低下は、中銀の利下げの有無にかかわらず金融環境を緩和し、すでに行った利上げの影響を弱める恐れがある。ラガルドECB総裁は、利下げ時期の議論は「まったく時期尚早」だと述べ、市場の観測に反論している。

BNYメロン・インベストメント・マネジメントのシニアエコノミスト、セバスチャン・ビスマラ氏は「課題は、市場が少し興奮しすぎるのをどう防ぐかだ。利上げの確実なリスクがない限り、市場は利下げを織り込み続けるだろう」と話した。

こうした利下げ観測は、インフレを一過性のものだと中銀が主張した21年以降、市場に広がった懐疑論を浮き彫りにする。金融当局者にとって債券利回り低下は、中銀の利下げの有無にかかわらず金融環境を緩和し、すでに行った利上げの影響を弱める恐れがある。ラガルドECB総裁は、利下げ時期の議論は「まったく時期尚早」だと述べ、市場の観測に反論している。

BNYメロン・インベストメント・マネジメントのシニアエコノミスト、セバスチャン・ビスマラ氏は「課題は、市場が少し興奮しすぎるのをどう防ぐかだ。利上げの確実なリスクがない限り、市場は利下げを織り込み続けるだろう」と話した。

自滅的

この積極的なポジショニングはトレーダーらにとって墓穴を掘ることになりかねない。今の利上げサイクルで市場は何度も早合点し、性急に利上げ終了と予想した。

米10年債利回りは、利上げ終了期待を受け2週間足らずで5%から4.50%まで低下した。米連邦準備制度理事会(FRB)のパウエル議長は、債券利回り上昇が政策当局者を助けたと認めており、中銀は早過ぎる金融環境緩和の兆候に警戒している。

ビスマラ氏はそのような結果となれば「自滅的となりかねず、中銀は再び強く出て、そうした観測を覆そうとしなければならないかもしれない」と指摘した。

この記事の考察

市場は現在、米連邦公開市場委員会(FOMC)が2024年6月に利下げに踏み切り、同年末までに政策金利を約1ポイント引き下げると見込んでいる。欧州中央銀行(ECB)も早ければ4月から利下げを開始する可能性があり、同程度の引き下げに踏み切るとみる。英中銀のイングランド銀行は政策金利を0.7ポイント近く引き下げると予想されている。

この折り込みは時期早々に思える。 FOMC,パウエルは10年利回りが5%近くなった事で11月の利上げを見送った。しかし、現在は2週間足らずで5%から4.50%まで低下した。

これでは12月のFOMCで再び利上げをしなければならないかもしれない。また、金利は高止まりするとの予想も崩れ始めている。

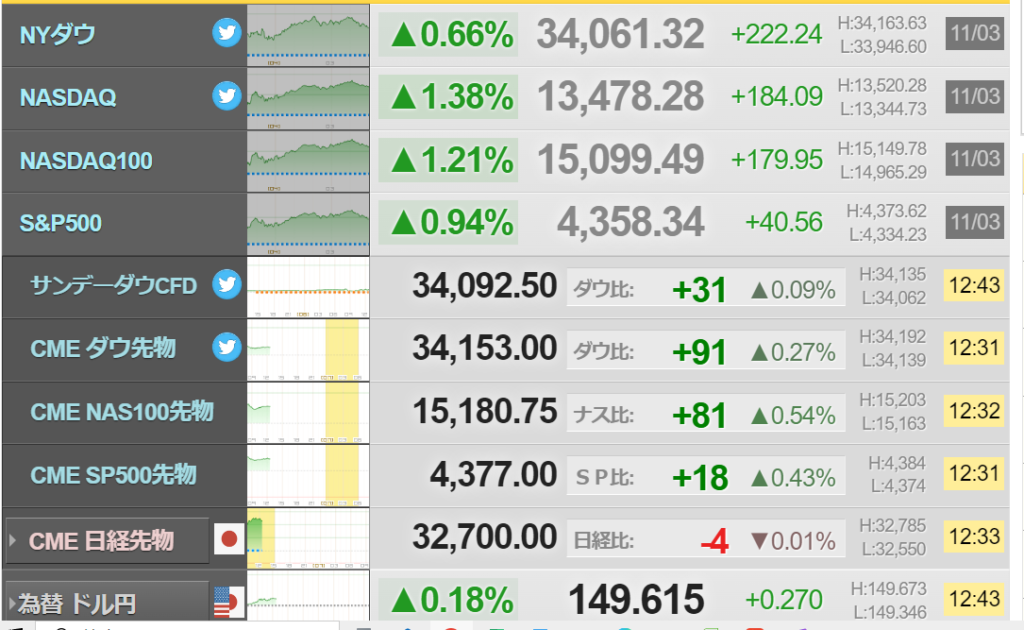

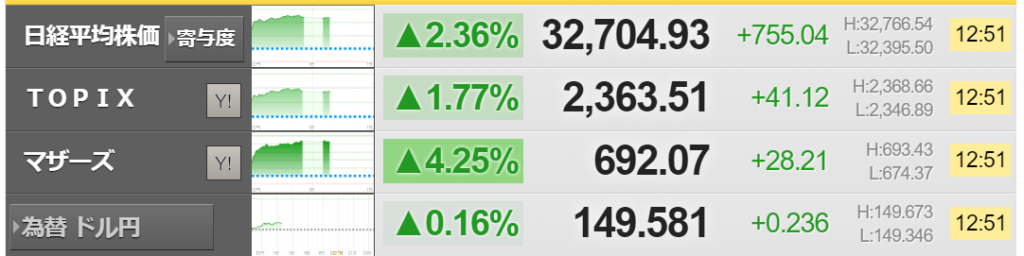

この予想を受けてアメリカ、日本の株価は急上昇している。

リセッションRecessionの入り口に立っているのは間違いない。

Great Reset

コメント