Major Central Banks Now Aligned as Powell Signals Fed Cuts Ahead

日本除く主要中銀の足並みそろう-早期利下げ開始をFRB議長が示唆

by Bloomberg

世界の主要中央銀行3行の当局者は、今後数カ月以内に政策金利の引き下げに着手ないしは継続する方針を固めていると示唆した。世界経済が新型コロナウイルス禍後のインフレの呪縛から抜け出す中、高金利時代が終わりの始まりを迎えている。

「政策を調整する時が来た」と、パウエル米連邦準備制度理事会(FRB)議長はワイオミング州ジャクソンホールで開かれているカンザスシティー連銀主催の年次シンポジウムで発言。9月の連邦公開市場委員会(FOMC)で利下げに踏み切ることをほぼ確約した形だ。

米利下げ開始時期がほぼ確定し、世界の主要中銀の多くが同じ方向にかじを切ったことで投資家の不安はいくらか解消された。しかし、依然として大きな不確実性とリスクが残っている。パウエル氏と他の主要中銀総裁は、今後数カ月にわたる金利引き下げペースについて、いずれも明確なガイダンスを示さなかった。そうした不確実性の中、労働市場と全体的な成長の弱さが政策当局者にとってインフレに代わる最大の脅威となっている。

ジャクソンホール会合には欧州中央銀行(ECB)政策委員会メンバー数人も出席した。

フィンランド中銀のレーン総裁、ラトビア中銀のカザークス総裁、クロアチア中銀のブイチッチ総裁、ポルトガル中銀のセンテノ総裁は、いずれも6月の利下げに続き、来月の追加利下げを支持する意向を示した。

レーン氏はユーロ圏におけるディスインフレの進行を「順調」と表現する一方で、「欧州の成長見通し、特に製造業はかなり低調だ」と指摘。「これは9月利下げの妥当性を裏付けるものに見える」と述べた。

センテノ氏は、インフレと成長に関するデータを踏まえると3週間以内に追加利下げを行う決定は明快だとの見方を示した。

英中銀総裁、追加利下げにオープンな姿勢示唆

ユーロ圏の政策当局者らは、経済成長が今年前半の好調から勢いを失いつつあることに懸念を強めているようだ。労働市場の軟化にも懸念を示す一方、インフレについてはそれほど心配していない様子だ。ECBの責務に雇用は含まれていない。

ECB当局者の間では、インフレ率が金融当局の予測に沿って推移する限り、9月を含め年内にさらに2回の利下げを行うというコンセンサスがまとまりつつあるようだ。ECBは2025年下期にはインフレ率が2%目標まで低下すると予想している。

イングランド銀行(英中銀)のベイリー総裁は23日のジャクソンホール会合での講演テキストで、持続的なインフレのリスクは後退しているように見えると述べ、追加利下げにオープンな姿勢を示唆した。講演テキストは事前に公表された。

Photographer: Natalie Behring/Bloomberg

英中銀は今月、新型コロナウイルスのパンデミック(世界的大流行)初期以来となる利下げを実施。政策金利を0.25ポイント引き下げ、5%とした。

カナダやニュージーランド、中国の中銀も金融緩和を実施している。大きな例外は日本で、日本銀行は今年、17年ぶりに金融引き締めサイクルに着手した。

パウエル議長は「方向性は明確であり、利下げのタイミングとペースは今後入手するデータ、変動する見通し、そしてリスクバランスに左右される」と述べ、9月以降の動きについてガイダンスのようなものはほとんど提供しなかった。

ただ、今後はインフレよりも労働市場からより多くのシグナルを得る見込みであることを示唆した。

KPMGのチーフエコノミスト、ダイアン・スウォンク氏は「今回のスピーチで、労働市場が今や最優先事項であることが明確に示された」と分析した。

この記事の考察

日本銀行だけが利上げしました。この後も利上げします。

このことからも、もはや日本は先進国ではないです。

失われた38年間が物語っています。

2024年は日経平均が上がり、政府の意向で投資、NISAをやりだした人達が7月11日までは喜んでいた。

それの何がダメなのか?

1989年の時も利上げをして景気を壊しに行ったのは日本銀行と財務省です。

そして、やっと38年間を経て株価が戻って来たのに、また、ここで景気を壊しました。

あなた方日本銀行、政府のインフレ目標は2%ではなかったですか?

1989年の時のインフレは2%強でした。

今も2%強でした。

2024年7月8日時点で、日本の実質賃金は26か月連続で減少しており、過去最長を更新しています。

実質賃金とは、物価変動を考慮した賃金で、名目賃金指数を消費者物価指数で割ることで算出されます。

名目賃金が同じでも、物価が上昇すると実質的な購買力が低下し、実質賃金は下がります。

こんな中で利上げをしたら、一般消費者はもっとお金を使わなくなります。

日本はもっとデフレが進行してスタグフレーションになって行くでしょう。

世界の経済の流れに逆行して何もいい事はありません。

日本の皆様へ、もっと金融リテラシーを高めて自分の資産を守りましょう。

日本の経済産業省、日銀は緊縮財政とか言って国民を貧乏にしていきます。

一般投資家はもっと世界の経済に目を向ける時です。

まだ間に合います。

世界市場の関心事は下の記事です。

世界の中央銀行は利下げ方向で足並みが揃っています。

問題はFRBが9月18日のFOMCで利下げ開始をした後です。

Traders pricing over 100 basis points of Fed easing this year

この記事です。意味は

市場関係者は年内に100ベーシスポイント(bp、1bp=0.01%)1.00%下げることを織り込んでいる。

です。

これはチョットサプライズな数字です。

利上げでも利下げでも通常は25bp,0.25%ずつ行います。

少しずつ、経済指標を見ながら行います。

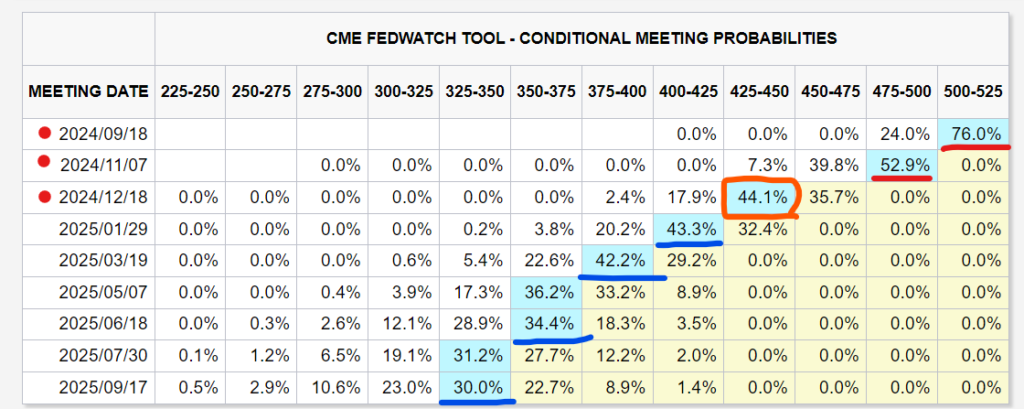

↑はCME FEDWATCH TOOLです。

市場関係者の予想値を確率で出しています。

年内のFOMCの日程はあと3回です。

9月18日、11月07日、12月18日です。

通常であれば3回分、75bp(0.75%)の利下げです。

これを4回分、100bp(1.00%)と予想しています。

もしこれが本当に行われたならば株価は暴落すると思います。

こんなに利下げをしないと経済はダメなのか?という考え方が出てくると思います。

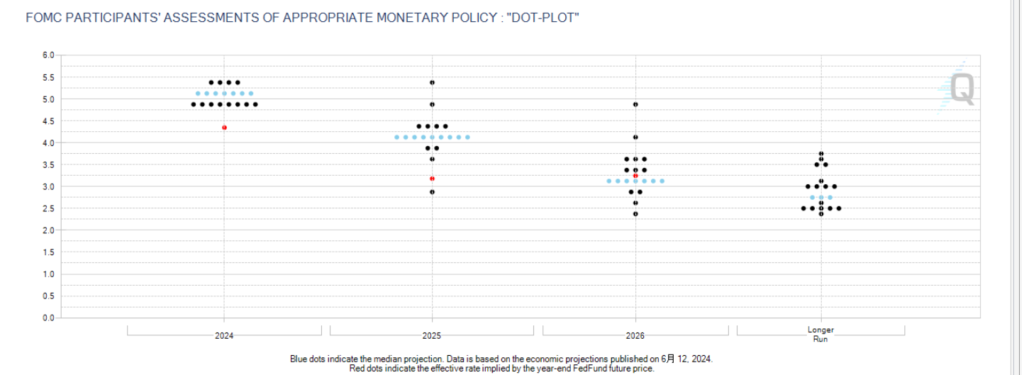

↑はFOMCのメンバーによるドットプロットDOT-PLOTと呼ばれるものです。

DOT PLOT

ドット・プロット(金利予測分布図)とは

FOMCの各メンバーの政策金利予想を長期に渡り反映してきたドット・プロットも、CMEの FedWatch ツール で確認することが出来ます。各メンバーの予想は、それぞれ点(ドット)として表示されています。

例外は赤い点で、これは、FF先物が示している年末の政策金利水準です。

また、青い点は、FOMCメンバー全体の予想から割り出される中央値です。

ドットチャート(Dot Chart)とは、FOMC(米連邦公開市場委員会)のメンバーが適切と考える米国の政策金利=FF(フェデラルファンド)レートの水準を、ドット(点)で表した散布図のことです。 「金利予測分布図」とも呼ばれ、毎年3月、6月、9月、12月にFRB(米連邦準備制度理事会)から公表されます。

上の2つの表から分かることは年内に4回分、1.00%の利下げと

来年、2025年の9月17日で合計2.00%の利下げを行うということです。

この時点で日米の金利差は2%強縮小されていることになります。

ドル円の為替レートが100円~120円になっている可能性が高いです。

まめ知識

FRBとは、FRB(エフアールビー)は、英語の「Federal Reserve Board」の略で、日本の日本銀行に相当する米国の「連邦準備制度理事会」です。米国の中央銀行制度である「連邦準備制度(FRS)」の最高意思決定機関で、首都ワシントンに本拠を置いています。

FRBは、正副議長を含む7人の理事から構成され、米国の金融政策の策定や金融機関の監督機能を担っています。また、紙幣の発行も行いますが、実際の中央銀行業務はFRBの下に位置付けされる12の地区連邦準備銀行が担っています。

FRBの目的は、「最大雇用の達成」「物価の安定」「中長期的な金利の適正化」などです。この目的を達成するために、インフレが高まると金利を引き上げ、経済が冷え込むと金利を引き下げるという政策をとっています。これらの政策は、アメリカだけでなく世界経済全体に影響を及ぼします。

FRBの理事の任期は14年で、議長と副議長の任期は4年です。いずれも大統領により指名された後、上院で承認され、正式に就任します。

以下はFRBより発表された正式な文章です。

全ては誰かの利益のために

NEW GREAT RESET

コメント