米金融当局者、FOMC会合土壇場で金利予測更新

by Bloomberg

米金融当局者は、連邦公開市場委員会(FOMC)会合2日目の12日朝に発表される消費者物価指数(CPI)を目にするまで、最新の四半期経済予測の金利予測分布図(ドット・プロット)を完成させる準備が整わないかもしれない。

3月の前回予測公表後に発表されたインフレ統計が失望すべき数字だったことで、当局者が年内に予想する利下げ回数を減らすのはほぼ確実。だが、米東部時間12日午前8時半(日本時間同午後9時半)に発表される5月のCPIによって、減らされる利下げ回数が左右される可能性がある。

KPMGのチーフエコノミスト、ダイアン・スウォンク氏は「会合開催期間中にインフレ統計の発表があり、それでドットが決まる」とした上で、「最終的な決定要因はインフレの数値となるだろう」と述べた。

米金融当局はインフレ率が2%の物価目標に向けて引き続き鈍化しているさらなる証拠を待っており、11、12両日のFOMC会合で7会合連続の金利据え置きを決めると広く予想されている。決定内容を盛り込んだ声明と四半期経済予測は午後2時に発表され、2時半からパウエル連邦準備制度理事会(FRB)議長が記者会見する。

経済予測

パウエル議長は昨年12月13日、FOMC会合後の記者会見で、2日間の会合開催期間中に重要データの発表があった場合、FOMC参加者は各自の予想を「更新するよう促されている」と説明した。

議長によれば、会合2日目の「午前中の遅い時間帯」まで「更新はOK」で、12月会合のケースでは、新たなインフレデータを反映させるため「幾人かが実際に予想を更新した」という。

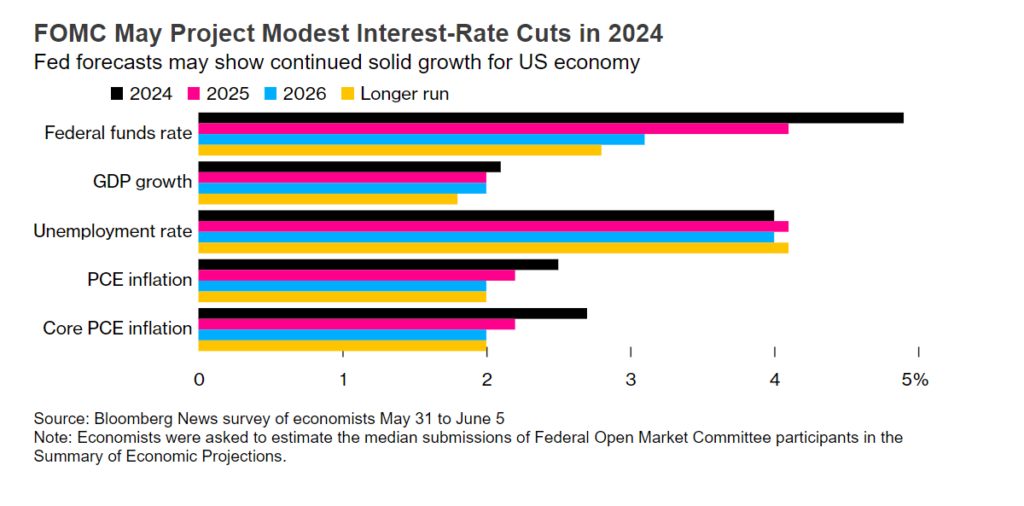

ブルームバーグがエコノミストを対象に実施した最新調査では、金融当局者が中央値で年内2回の利下げ見通しを示すとの回答が41%となった一方、利下げ見通しを1回もしくはゼロとするとの回答も41%に上った。

このほか、以前の引き締めサイクルに比較して景気抑制的な政策の効果が弱まったのではないかとの見方を反映し、幾人かの当局者は長期的に適切と見なす金利水準の見通しを上方修正する可能性もある。

調査会社LHマイヤー/マネタリー・ポリシー・アナリティクスのエコノミスト、デレク・タン氏は当局者について、「彼らは多少の上振れリスクを認識している」とし、「それは緩和し過ぎて経済を不注意に加速させることがないよう、非常に慎重に緩和することを意味する」と語った。

1-3月(第1四半期)のインフレ統計が予想を上回る数字だったことを反映し、当局者は最新の予測で今年のインフレ見通しを上方修正する可能性がある。また、7日に発表された5月の雇用統計で失業率が4%と、2年強ぶりの高水準に悪化したのを受け、失業率予想も上方修正するかもしれない。

ブルームバーグ・エコノミクス(BE)の米国担当チーフエコノミスト、アナ・ウォン氏は「6月のFOMC会合は、パウエル議長が利下げスケジュールに関しこれまでで最も明確なヒントを提示する可能性があるため、今年最も重要なものの一つとなるだろう」とみる。

その上で、「3月時点のドット・プロットでは0.25ポイントずつ年内計3回の利下げ見通しだったのに対し、最新予測では利下げ2回の見通しが示される公算が大きい」とコメントした。

FOMC声明

FOMCは最新の声明で、インフレ率が持続的に2%に向かいつつあるとの確信を強めるまで、利下げは適切でないとするガイダンスを維持するとほぼ確実視されている。

前回5月1日の声明では、「ここ数カ月、委員会が目指す2%のインフレ目標に向けた一段の進展は見られていない」としていた。その後に発表された4月のインフレ統計が1-3月からの物価上昇ペースの鈍化を示すものだったことから、この表現が維持された場合、タカ派的と解釈される可能性がある。

顔触れ変更

今回の会合では、4月に就任したセントルイス連銀のムサレム総裁が初めて自身の経済予測を提出する。6月末に退任するクリーブランド連銀のメスター総裁にとっては最後の会合となる。

記者会見

パウエル議長は記者会見で、当局者による2024年の金利予測中央値に同意するかどうかや、7月ないし9月の会合で利下げが検討されるかどうかについて質問を受けると想定される。

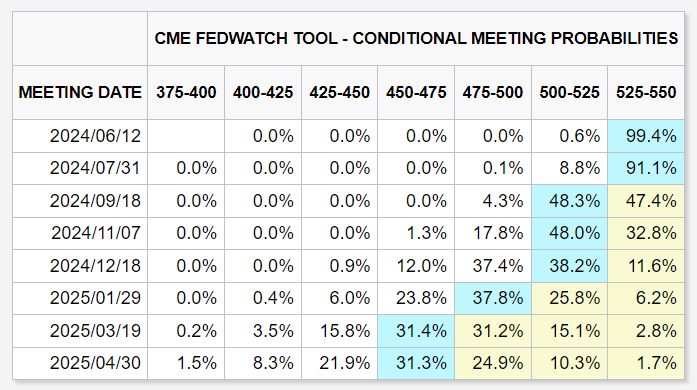

金利先物市場で投資家が現在織り込む9月の利下げ確率はほぼ五分五分の一方、7月利下げ確率は極めて低い数字となっている。

米金融当局がインフレ指標として重視するのは個人消費支出(PCE)価格指数であるものの、記者団はCPIについてもほぼ確実にパウエル議長に質問すると考えられ、労働市場や景気の減速を示唆する最近の兆候に関しても議長の見解を問う可能性がある。

ウルフ・リサーチのチーフエコノミスト、ステファニー・ロス氏は「勢いの鈍化やそれについてどう考えるか質問があるかもしれない」と指摘。「議長は恐らく、当局として情勢をモニターしており、低所得層に多少の問題があるかもしれないが、これまでのところ個人消費動向はOKと見受けられると話すのではないか」と解説した。

この記事の考察

今回、6月のFOMCで利下げを開始できるのだろうか?というか、本音は利下げしたくない。

CMEのFedWatchツールでは99.4%の確立で利下げが無いと予想している。

7月31日のFOMCでも91.1%の確立で利下げが無いと予想している。

9月18日のFOMCで50%以上の確立で利下げ開始の予想である。

11月にはアメリカ大統領選挙がある。ここまで利下げを待つことはないであろう。

バイデン大統領の人気取りの為には9月に利下げを行い、ちょっとインフレを下げて物価を下げておきたい。

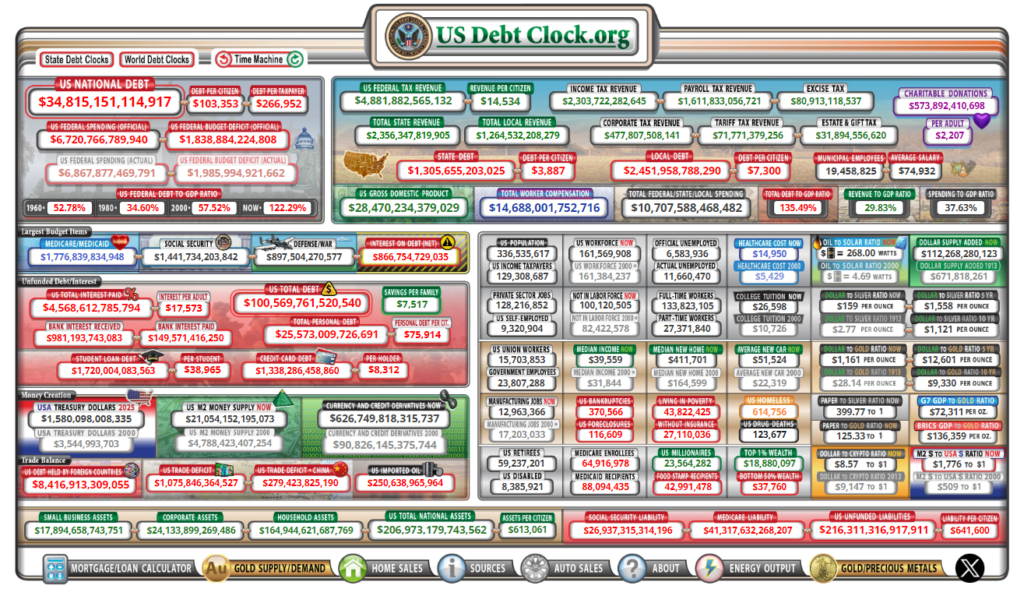

しかし、本当のところFOMCとアメリ政府は利下げをしたくない。

そのためにここまでCPI,雇用統計などの数字をいじってきた。

アメリカの経済は強いと見せてきた。このFFレート5.5%の中でも経済は好調であると見せつけてきた。

これはアメリ政府が米ドルの強さを世界中に見せつけておきたいという願望が見える。

米ドルを世界の基軸通貨で保っておきたい、米国債を買って貰いたい。その為には金利を魅了的なものにしておく必要がある。

全ては誰かの利益のために

NEW GREAT RESET

只今、無収入で記事を書いています。サポートしていただける方は↓下のボタンからお願い致します。

コメント