米消費者はついに息切れか、成長エンジン失速の恐れ-MLIV調査

by Bloomberg

多くの人が考えていたよりも長くリセッション(景気後退)を免れてきた米消費者がついに追い詰められつつあることが、今週のブルームバーグ「マーケッツ・ライブ(MLIV)パルス」調査で明らかになった。

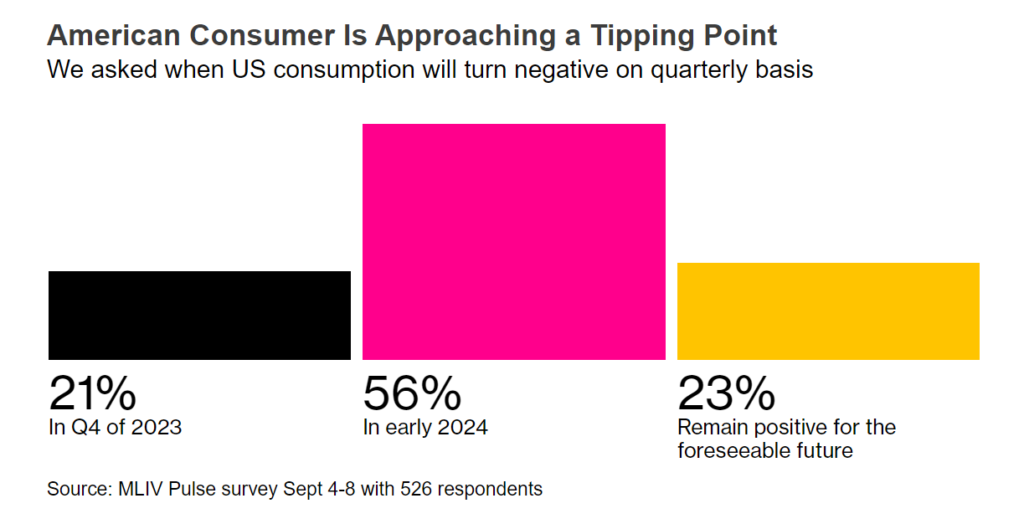

経済成長の最も重要なけん引役である個人消費について、回答者526人の半数以上が2024年の早い時期に縮小すると予想。さらに21%の回答者は、新型コロナウイルスのパンデミック(世界的大流行)期の余剰貯蓄が底をつく一方で、高い借り入れコストが家計を圧迫することを理由に、消費の落ち込みはより早期の今年10-12月(第4四半期)に起きるとみている。

ンフレ鈍化と低失業率でいわゆるソフトランディング(軟着陸)への期待が高まる中、米株式市場には夏季の大半にわたり楽観的観測が広がっていたが、調査はそれとは相反する結果となった。個人消費が縮小すれば可能性はかなり高いが、経済成長が失速した場合には、7月後半の高値から既に下げている株価のさらなる下振れにつながるかもしれない。

調査会社MAPシグナルズのチーフ投資ストラテジスト、アレック・ヤング氏は「ソフトランディングの可能性とインフレ鈍化、米金融当局の引き締め終了、金利のピークアウト、安定的なドルと原油価格の安定といった全てが株価上昇を後押しした。もし、市場がそうしたシナリオに自信を失えば、株価は脆弱(ぜいじゃく)になる」との見方を示した。

ただ、現在の米経済は失速するどころか、むしろ加速しているように思われる。一部のアナリストには、それが最後のあがきのように見えている。

余剰貯蓄の枯渇

逆風は迫りつつある。サンフランシスコ連銀の研究員によれば、消費者が物価上昇を乗り切るのを支えてきた余剰貯蓄は7-9月(第3四半期)中に底をつく見通しで、MLIVパルス調査回答者の4分の3がこの意見に同意している。

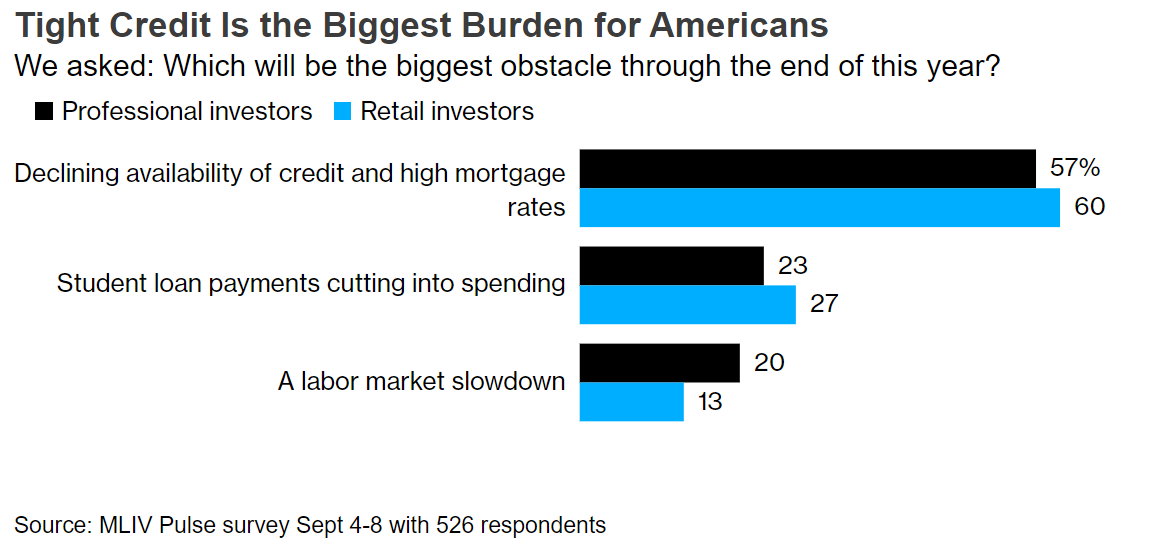

米金融当局による計5ポイント超の利上げが家計を圧迫する中、クレジットカードや自動車ローンの延滞率が上昇しつつある。コロナ禍で猶予されていた学生ローンの返済再開も迫っている。

この記事の考察

私が見ている様々なデータから米経済は失速すると思います。というか、FRBは経済を失速させる為に利上げを行っています。FFレートが5%を超えているにもかかわらず、米株価は高値を維持しています。

2008年のサブプライムローンが破綻した時よりも現在の状況は悪いです。米消費者は現在、コロナでばらまかれたお金はもう既に無くなっています。カードローンに頼っています。

今はまだ、延滞の段階ですが、これが延滞不能となってくれば、また、サブプライムローンの破綻となり、金融危機が起こります。これはハードランディングではなく世界恐慌に繋がっていきます。

そしてこれは誰かのシナリオ通り。

コメント